Introducción

La industria automotriz de tipo maquilador, establecida en México por las principales

armadoras globales -Ford, GMC, Chrysler, VW y Nissan-, precede (1925-1961) al proceso

de adopción de los tratados y acuerdos multilaterales de libre comercio (1987-1995).

Actualmente, el automóvil constituye el producto con la mayor inversión extranjera

directa asociada a un flujo de comercio exterior, erigiéndose además en el sector

de mayor valor de exportación, por encima de televisores, computadoras y electrodomésticos.

En general, este tipo de sectores constituyen economías de enclave orientadas únicamente

al crecimiento económico, con escasa influencia en el desarrollo de la economía nacional

que las acoge, particularmente, respecto a la inversión en I+D tecnológica y la innovación

doméstica.

En el régimen neoliberal de inversión y comercio, un elemento central del potencial

ofrecido por la globalización a través de tratados de libre comercio son los supuestos

beneficios derivados de la difusión internacional de tecnología. En este sentido,

la adopción del Tratado de Libre Comercio de América del Norte (TLCAN, 1994-2018)

y actualmente el Tratado entre México, EE.UU. y Canadá (T-MEC, 2018-2024) implica

un compromiso con el desarrollo en materia tecnológica e innovación de todos los países

firmantes, particularmente para México como el miembro más atrasado en la materia.

En efecto, en el TLCAN las partes manifestaron que reafirmaban lazos de amistad y

cooperación entre naciones para contribuir al desarrollo económico y la expansión

del comercio mundial, alentar la innovación y la creatividad facilitando la difusión

del conocimiento científico y tecnológico, así como la cultura y las artes, para crear

nuevas oportunidades de empleo y promover el desarrollo sostenible, fomentando la

competencia en mercados abiertos como la forma que más favorece el bienestar social

de los países involucrados. Sin embargo, una perspectiva crítica sobre los resultados

que al respecto ofrecen estos tratados asevera que existe un incumplimiento de la

“promesa” de impulsar la innovación, la transferencia de tecnología y la creación

doméstica de tecnología (Ghiotto, 2020).

El propósito central es analizar el efecto económico y tecnológico de la adopción

y aplicación del arreglo institucional sobre propiedad intelectual del TLCAN que regula

y protege la producción y difusión de la tecnología adherida al flujo comercial entre

países miembros. En este sentido, conforme la actividad de comercio exterior del sector

automotriz en México ha evolucionado (1990-2022), ¿cuál fue la contribución del arreglo

de propiedad intelectual del TLCAN en el desempeño comercial, la transferencia de

la tecnología del extranjero y la generación de tecnología doméstica expresada en

patentes del sector automotriz en México? La proposición central plantea que el arreglo

institucional de propiedad intelectual del TLCAN contribuyó a impulsar el crecimiento

del comercio exterior de la industria automotriz en México, más no a la transferencia

efectiva de tecnología externa para la producción de tecnología doméstica.

El artículo se divide en seis apartados. En ellos se incluyen aspectos conceptuales

sobre propiedad intelectual y comercio exterior y cambio tecnológico e innovación

en países en desarrollo. Se presenta evidencia económica sobre la producción nacional

y el comercio exterior y las patentes de empresas extranjeras y nacionales en la industria

automotriz mexicana. También se expone un modelo de análisis de “componentes principales”

y “dendrogramas” del valor alcanzado por el comercio exterior, considerando una distribución

por autopartes asociada a la clasificación tecnológica de patentes automotrices. Finalmente,

se revelan los hallazgos y la conclusión.

I. Comercio exterior, cambio tecnológico e innovación en países en desarrollo

El comercio exterior es la base del crecimiento y desarrollo económico global de aquellas

economías nacionales (Krugman, 2001; Krugman et al., 2012; Grosman y Helpman, 2015) basadas en una productividad creciente con industrias competitivas que aportan mayor

inversión a la cadena global de valor (Porter, 1990; Melitz, 2003; Helpman 2011), para impulsar las exportaciones que implican más empleos y un incremento de la

renta nacional que mejora la distribución del ingreso (Frieden et al., 2017).

Las teorías sobre globalización económica enfocan cómo las redes de explotación de

ventajas tecnológicas reducen incertidumbre en mercados competitivos, incrementando

el valor del producto y de la empresa (Björkman y Forsgren, 2000). Están basadas en la naturaleza específica de cada tecnología y la contribución

del conocimiento científico al proceso innovador, determinando así el rango de ajuste

de productos y procesos a condiciones económicas de competencia global (Dosi et al., 1990). En suma, la competitividad internacional de una economía se funda en la ventaja

tecnológica absoluta, una productividad creciente y bajos costos unitarios de organizaciones

industriales y comerciales más complejas (Hausmann et al., 2013; Melitz, 2003).

Las teorías de la globalización económica afirman que los procesos de expansión de

las empresas multinacionales hacia países en desarrollo mediante la IED y el comercio

exterior promueven la transferencia de tareas complejas de gestión y manufactura hacia

las empresas locales, entonces, ocurren derrames de conocimiento y tecnología en las

economías regionales, lo cual incentiva a los proveedores locales a adaptarse a los

cambios de los procesos de la cadena global de valor (Fernández, 2015; Grossman y Helpman, 2015). Sin embargo, otro enfoque desde las economías de países en vías de desarrollo visualiza

industrias concentradas en productos primarios que son menos dinámicas por la baja

productividad y alta elasticidad de demanda, donde el esfuerzo innovador de cada nación

determinará si estas industrias pueden ser las precursoras de un mayor intercambio

internacional o si profundizarán la brecha con los países desarrollados (Rivera y Romer, 1991; Bell y Pavitt, 1995; Bárcena y Cimoli, 2022). Esto último se expresa en las asimetrías tecnológicas del comercio global entre

países desarrollados y en vías de desarrollo, los primeros son exportadores netos

de tecnología especializados en bienes intensivos en capital, mientras los segundos

son importadores netos de tecnología produciendo bienes intensivos en mano de obra

o basados en la extracción de recursos naturales. Como las asimetrías continúan en

las estructuras industriales, en la productividad e ingresos entre estos países (Gramkov y Porcile, 2022), desincentivan el desarrollo de ventajas tecnológicas para innovar procesos y productos

destinados al mercado nacional o global.

La transferencia de tecnología entre países ocurre tanto en la dimensión formal como

informal. La primera sucede mediante la adopción de DPI tipo ADPIC o por vía de tecnología

incorporada en bienes de capital importados o como parte del flujo de inversión extranjera

directa. En las economías con menor nivel de desarrollo caracterizadas hasta hace

tres décadas por un régimen comercial cerrado basado en importar tecnología extranjera,

una mayor protección de propiedad intelectual no necesariamente contribuyó a incrementar

la innovación, porque el arreglo es más indicado para regular la actividad competitiva

entre empresas extranjeras de gran tamaño.

Los procesos informales en las empresas receptoras incluyen a la “ingeniería inversa”,

la estrategia de “copy producto” o la imitación tecnológica fundada en esfuerzo por

desarrollar la capacidad de absorción de tecnología en la estructura industrial de

cada nación en vías de desarrollo, lo cual, determina si se impulsará la innovación

o se rezagará tecnológicamente la gama de empresas del sector industrial. Sin embargo,

indicadores de actividades de innovación con respecto a países desarrollados, por

ejemplo, expresados en nuevos productos en el mercado, número de patentes, volumen

de gasto en i+d, número de ingenieros y científicos por cada millón de habitantes,

o en el número de pequeñas y medianas empresas competitivas, entre otros, muestran

una profunda asimetría con los países en vías de desarrollo, lo cual implica que su

desarrollo de capacidad de absorción y producción tecnológica continúa limitado en

comparación con países industrializados (Lall, 2000; Brown y Domínguez, 2015; Reyes, 2018; Bárcena y Cimoli, 2022).

En este contexto, dada la actual reestructuración de la industria automotriz en la

región norteamericana, se refuerza esta relación desigual y asimétrica que prevalece

con los EE.UU. liderando la inversión en I+D en la región, mientras México representa

el eslabón más débil de la cadena industrial sin control real del proceso de manufactura

-a pesar de una alta contribución a la producción automotriz (Crossa y Ebner, 2020). En efecto, el proceso de “catching up” de la industria automotriz se truncó en

las últimas tres décadas por el papel marginal asignado a México en la producción

de avances científicos y tecnológicos, dada la marcada exclusión del proceso de innovación

que ejerce el capital monopolista en una industria regional donde el centro innovador

se ha establecido entre Detroit en Michigan y el “Silicon Valley” en California (Crossa

y Delgado 2022). Además, al contrario de lo esperado, ha tenido lugar un proceso de

“expulsión/atracción” permanente de recursos humanos formados en las universidades

públicas y en la industria automotriz de países periféricos dependientes como México,

quienes migran a empresas norteamericanas absorbidos por el sector automotriz como

profesionales especializados en inventar e innovar (Aboites y Soria 2008; Delgado y Chávez 2015; Crossa y Delgado 2021).

Durante la vigencia del TLCAN, un ejemplo concreto de esta dinámica es la empresa

Delphi -una maquiladora de cuarta generación instalada en México, que ha desplegado

una estrategia de explotación de la tecnología mediante la relocalización de la producción

de autopartes electro-electrónicas del sistema vehicular y el registro de las patentes

respectivas. Sin embargo, existen cuatro elementos que explican la ausencia de absorción

doméstica de posibles derramas tecnológicas (Reyes, 2018): i) dinámica de especialización ajena a la de la industria nacional; ii) incapacidad de empresas mexicanas para aprovechar las derramas (spillovers) de conocimiento;

iii) absorción de derramas de conocimiento tecnológico por otras empresas extranjeras

competidoras y clientes como usuarios; iv) y creciente incorporación de inventores mexicanos en patentes de empresas extranjeras.

Entonces, este tipo de empresa representa un enclave que explota la tecnología produciendo

con alta productividad y no actúa como un generador de derramas tecnológicas porque

no relocaliza ciertas actividades de exploración, aprendizaje y generación de conocimiento

tecnológico desarrollado en los EUA (Reyes, 2018) y, tampoco el gobierno mexicano diseña y aplica una política pública en la industria

(Barcena y Cimoli, 2022) para aprender a desarrollar tecnología doméstica aprovechando “spillovers” y para

retener a los inventores mexicanos. En suma, dado el contexto del potencial ofrecido

por la globalización del comercio para desplegar tecnologías endógenas apropiadas

a los objetivos particulares de desarrollo económico y ambiental sustentable de cada

nación en desarrollo, el beneficio de la difusión internacional de tecnología solamente

puede concretarse con un mayor esfuerzo público y privado de innovación doméstica,

una estructura institucional con gobernanza moderna y un sistema de innovación propicio

para incentivar la acción creativa y empresarial de los agentes (Fu et al., 2011).

II. Arreglo institucional de la propiedad intelectual y difusión tecnológica

Un tratado de libre comercio constituye un instrumento de política comercial avanzado,

porque siendo un arreglo institucional cooperativo sirve para impulsar acuerdos comerciales

preferenciales entre países, mejora las uniones aduaneras y económicas entre territorios

reduciendo barreras, estimula flujos de inversión extranjera y facilita el acceso

a mercados internacionales, todo ello con el objeto de generar un mayor desarrollo

económico mejorando el bienestar social (Ramírez 2005; Chang, 2011).

En esta perspectiva, los arreglos comerciales de la actualidad también regulan la

difusión de nuevos conocimientos entre los agentes de los países miembros de la OMC

mediante acuerdos contractuales de los derechos de propiedad intelectual (DPI) en

cada nación. Esta perspectiva supone que los DPI pueden facilitar la transferencia

de tecnología a través de las fronteras nacionales, siempre y cuando cada nación establezca

un marco legal que proteja a los derechos de los titulares de patentes y al proceso

de creación y venta de tecnología. Así, un arreglo institucional de los DPI permite

que las naciones generen alianzas en el marco legal y regulatorio para que los agentes

sean capaces de comprar y absorber nueva tecnología. Esto supone que una mayor protección

a la propiedad intelectual impulsa el crecimiento económico y marca la diferencia

innovadora entre los competidores. Sin embargo, esto suele ocurrir sólo en economías

desarrolladas y abiertas que promueven el crecimiento económico a largo plazo.

Desde hace casi tres décadas, incorporar los DPI a los acuerdos bilaterales y multilaterales

de libre comercio ha sido la tendencia global. El arreglo más destacado es el Acuerdo sobre Derechos de Propiedad Intelectual relacionados con el Comercio (ADPIC) de la Organización Mundial de Comercio (OMC, 1995). Este arreglo institucional

multilateral (Baldwin, 2016) -que regula a nivel global la propiedad intelectual en la dimensión comercial, corresponde

a un “régimen propietario” que fortalece los derechos monopólicos de los titulares

y debilita al interés público (Orsi y Coriat, 2006). En efecto, a diferencia del “régimen de incentivos” emanado del Convenio de París

para la Protección de la Propiedad Industrial característico del siglo previo (1883-1994)

administrado por la Organización Mundial de la Propiedad Intelectual (OMPI, 1967),

el régimen actual constituye un arreglo que protege al conocimiento como “objeto”

de exclusión y no como un bien de naturaleza pública crucial para crear e innovar.

Así, con el fortalecimiento de los derechos de propiedad de los titulares, la OMC

ha inscrito los DPI en el ADN de cada insumo y producto importado y exportado por

cualquier industria orientada al comercio global (Soria 2019; Baldwin 2016). Este fortalecimiento global de los DPI, que se expresa a su vez a nivel regional

y nacional, se alzó como un obstáculo sustancial a la imitación tecnológica característica

de los procesos de aprendizaje tecnológico de los países en desarrollo durante la

ISI (Aboites y Soria, 2008), así como de todos los países desarrollados a lo largo de su proceso histórico de

acumulación de capacidades tecnológicas.

La apertura comercial y el robustecimiento de los DPI en México han transitado por

cuatro etapas:

-

1984-1987: ingreso al Acuerdo General sobre Aranceles Aduaneros y Comercio (GATT)

caracterizado por reducir unilateralmente aranceles a bienes de capital e intermedios;

arranca la Ronda de Uruguay del GATT incluyendo los DPI (1986-1993).

-

1988-1993: la negociación del TLCAN extendió la reducción arancelaria a los bienes

de consumo, disminuyó la dispersión arancelaria y restricciones a importaciones; reforma

de la Ley de Invenciones y Marcas (1987).

-

1994-2018: entra en vigor el TLCAN, seguido por más acuerdos similares en América

Latina y Europa; surgen la OMC (1994) y el ADPIC (1995).

-

2018-2024: el Tratado de Libre Comercio entre México, EE.UU. y Canadá (TMEC) sustituyó

al TLCAN conforme a una renegociación y ampliación del clausulado original que regulaba

de forma más simple los flujos de comercio y de propiedad intelectual.

Con el fortalecimiento de los DPI en México es notoria la protección otorgada a los

titulares de patentes de invención y otras creaciones de aplicación industrial. i) En el TLCAN, acrecentamiento de la vigencia a 20 años desde la solicitud y en el

TMEC hasta 25 años a productos farmacéuticos; ii) ampliación de la materia patentable a una mayor gama de productos y procesos, por

ejemplo, farmacéuticos, biológicos, alimenticios, agrícolas, metalúrgicos, etcétera;

iii) eliminación de la expropiación de patentes; iv) acotación de las licencias obligatorias o de utilidad pública; v) aceptación de exámenes de novedad técnica del extranjero; vi) consolidación del tratado para cooperar en materia de patentes utilizado por las

empresas trasnacionales; vii) reforzamiento de los secretos industriales y comerciales ligados a los DPI; viii) fortificación de los delitos contra la propiedad intelectual y las sanciones correspondientes;

ix) protección a las variedades vegetales, circuitos electrónicos, modelos industriales

y de utilidad; x) defensa de los programas de cómputo y bases informáticas a través de la legislación

sobre derecho de autor; xi) limitaciones a la práctica ancestral de intercambio de semillas y variedades vegetales

endémicas entre campesinos y comunidades indígenas o rurales.

Entonces, al negociar México con los EE. UU. y Canadá la integración económica en

el marco del TLCAN (1987-1994), la exigencia fue una profunda reforma de la propiedad

intelectual de manera anticipada (1987-1991) y hasta permanente (1991-2024), mediante

los ajustes continuos de reforzamiento del arreglo institucional antes señalados,

por lo tanto, existe evidencia que los únicos beneficiados por los acuerdos fueron

las empresas transnacionales a diferencia de las locales que carecen de capacidades

tecnológicas (Guzmán, 2018). Por ende, México renunció expresamente y de antemano (1991) al mecanismo de aplazamiento

en la adopción del ADPIC de la OMC (1995), mecanismo utilizado por casi todos los

países emergentes, países en vías de desarrollo o de menor desarrollo relativo para

avanzar más en su aprendizaje tecnológico por imitación. Un resultado adverso de la

negociación del TMEC (2018-2024) es que refuerza la exclusión de México de la dinámica

innovadora regional al profundizarse el control monopólico de la tecnología transferida

(Crossa y Ebner, 2020), por ejemplo, el freno al aprendizaje por imitación mediante patentes del tipo “ADPIC-Plus”

dirigidas a proteger aún más el ciclo comercial de las mercancías.

III. Metodología

III.1. Indicadores de comercio exterior

Para efectos de medir el desempeño económico del comercio exterior del sector automotriz

de México de 1990 a 2020, los datos agregados de importación y exportación incluyen

automóviles y autopartes.1 La información seleccionada y preparada para el análisis factorial refiere al tipo

(cinco dígitos de la clasificación) y valor (USD) de la actividad comercial de exportación

e importación de autopartes entre México y Estados Unidos utilizando como fuente la

base de datos WITS del Banco Mundial (1990-2020).2 Para codificar y ordenar estas autopartes se consultó la clasificación desagregada

de la Asociación Mexicana de la Industria Automotriz (AMIA).

III.2. Indicadores de patentes

Las patentes constituyen el indicador para medir el flujo de transferencia externa

y de producción doméstica de tecnología de autopartes (productos y procesos), las

cuales se seleccionaron del Sistema de Información de la Gaceta de la Propiedad Industrial

(Siga) del Instituto Mexicano de Propiedad Industrial (IMPI, 2021)3 organizado conforme a la Clasificación Internacional de Patentes (CIP) de la Organización

Mundial de la Propiedad Intelectual (OMPI, 2021). La taxonomía utilizada se estructuró

a partir de la elaboración de una correspondencia entre la CIP y la clasificación

de autopartes AMIA.

El número de registros de tecnologías patentadas y/o aplicadas en la industria automotriz

asciende a 5,908 patentes concedidas de 1990 a 2020, siendo la información extraída

de cada patente: i) número de patente; ii) fecha de solicitud y concesión; iii) nombre, nacionalidad y número de titulares; iv) nombre, nacionalidad y número de inventores y, v) clasificación internacional de patentes. Dos tipos de indicadores se utilizan, el

total de patentes concedidas (5,908) y el total de la frecuencia inventiva (10,116),

es decir, considerando el número de inventores (1.7) que participan por patente concedida.

III.3. Análisis factorial: clúster y componentes principales

La selección de la muestra del comercio exterior de autopartes arrojó un amplio número

de observaciones, para lo cual se aplicó el análisis factorial de clúster y de componentes

principales -dado que ambas técnicas son útiles al analizar grandes cantidades de

datos para encontrar patrones y relaciones entre las variables, de la importación

y exportación de autopartes de la industria automotriz de México. Las soluciones se

muestran en dos sentidos, mediante un diagrama de árbol (dendrograma) que integra

los grupos hasta alcanzar la solución final, así como en una tabla con los tres componentes

principales clasificados conforme a estos mismos agrupamientos. Como el análisis de

conglomerados y componentes principales son técnicas exploratorias que clasifican

datos numerosos de acuerdo con diferencias y similitudes, constituyen herramientas

valiosas para identificar nuevas hipótesis antes que comprobarlas.

IV. Desempeño económico y comercial de la industria automotriz en México, 1980-2022

El Inegi4 reporta que el porcentaje del PIB de la industria automotriz respecto al PIB nacional

pasó de 1.9 [1993] a 4.8 por ciento [2023], mientras que el porcentaje respecto al

PIB de la industria manufacturera pasó de 9.4 [1993] a 22.6 por ciento [2023]. Esto

es, durante las últimas tres décadas, conforme el PIB automotriz incrementó notablemente,

de 271 MMDP [1993] al arrancar el TLCAN a 910 MMDP [2020] en la pandemia y actualmente

una cifra récord de 1.2 BDP (2023), multiplicó su producción en 2.4 veces. La TMCA

del PIB Automotriz entre 1993 y 2023 fue de 5 por ciento: en el primer periodo [1993-2009]

alcanzó 4.6 por ciento; en el segundo periodo [2009-2023] la tasa fue mayor con 7.7

por ciento. Actualmente [2023], la mayor parte del valor del PIB automotriz (55 por

ciento) corresponde a la producción de automotores, mientras el restante (45 por ciento)

corresponde a las autopartes; sin embargo, al principio del periodo [1993] era mayor

el valor de las autopartes (53 por ciento) que el de vehículos (47 por ciento).

Durante la última década y media, el personal ocupado por esta industria casi se duplicó,

al pasar de quinientos mil [2007] a novecientos cinco mil trabajadores [2022], y en

el último quinquenio el porcentaje del empleo de la automotriz respecto a la industria

manufacturera disminuyó ligeramente al pasar de 10.1 por ciento [2018] a 9.7 por ciento

[2022]. A su vez, la mayor parte del personal ocupado (87 por ciento) se encuentra

empleado en actividades de menor valor agregado como la producción de autopartes,

mientras el remanente (13 por ciento) se dedica a la actividad de mayor valor agregado

como el armado de vehículos.

En las últimas dos décadas, el Inegi5 reporta que la producción, exportación y consumo interno de automóviles y camiones

muestra tres tiempos:

-

2005 a 2009. En promedio por año, la producción de vehículos es de 1.8 millones, la

exportación de 1.4 millones y el consumo interno de 400,000 vehículos. Al final del

periodo, la producción se redujo a 1.5 millones de vehículos debido a la desaceleración

económica fruto de la crisis hipotecaria (subprime).

-

2010 a 2019. La producción de vehículos creció de 2.3 a 3.8 millones, la exportación

de 1.9 a 3.4 millones y el consumo interno de 400,000 a 680,000 vehículos. El tope

anual de la producción alcanzó 3.9 millones de vehículos en 2017. Durante la época

del auge de la industria automotriz en México [2010-2017], crecieron tanto la producción

(8.2 por ciento) como la exportación (8.3 por ciento) y un poco menos el consumo nacional

(7.8 por ciento). En seguida, durante 2018 y 2019, vino la desaceleración tanto de

la producción (-6 por ciento) como la exportación (-7 por ciento) y el consumo nacional

(-0.6 por ciento).

-

2020 a 2023. Al principio [2020], la producción cae a 3 millones de vehículos, a la

exportación se van 2.7 millones y el consumo interno se desploma a 340,000 vehículos.

Este periodo se encuentra marcado por la pandemia de la Covid-19, la contracción de

los suministros para la industria automotriz y la desaceleración económica y pérdida

de empleos. Al final [2023], la producción recupera el nivel de 3.8 millones de vehículos,

se exportan 3.3 millones, mientras el consumo interno incrementa la demanda a 478,000

mil vehículos. Las cuatro compañías con la mayor porción (57 por ciento) de la producción

de vehículos ligeros en México [2023] son General Motors (19 por ciento), Nissan (16

por ciento), Chrysler/Fiat (12 por ciento) y Ford (10 por ciento), mientras las otras

empresas -Volkswagen (9 por ciento), Kia (7 por ciento), Toyota (7 por ciento), Mazda

(5 por ciento), Audi (5 por ciento), Honda (4 por ciento), BMW (3 por ciento), Mercedes

Benz (2 por ciento) y Jac (1 por ciento)- dan cuenta del resto de la producción (43

por ciento) de automóviles subcompactos y compactos, de lujo y deportivos, y camiones

ligeros.

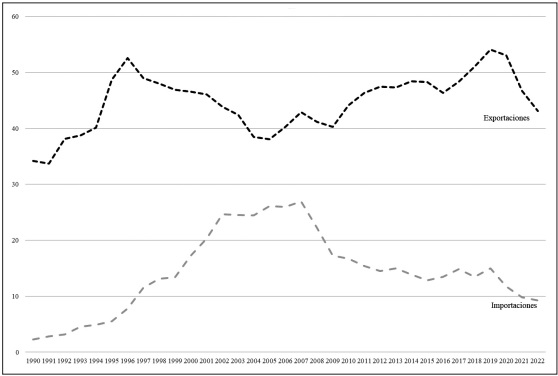

En el contexto del ciclo económico regional regulado por el TLCAN, la evolución de

importaciones y la marcha de exportaciones emprendidas por la industria automotriz

de México se analizan en dos periodos (Gráfico 1).

-

i) 1990-2007. Las importaciones crecen sistemáticamente, mientras las exportaciones

experimentan dos trayectorias; primero, un ascenso significativo durante la negociación

y arranque del TLCAN [1990-1996]; segundo, un descenso sustancial durante una etapa

de crecimiento sostenido de la economía de los EE. UU. [1997-2005]. Es decir, la evolución

inicia con una brecha amplia y positiva en términos de exportaciones netas y culmina

con una contracción significativa del saldo comercial.

Gráfico 1

Desempeño comercial de la industria automotriz de México, 1990-2022. (Porcentaje;

precios 2010 = 100).

Fuente: Elaboración propia con base en datos de Cechimex, 2022. Nota: El dato del

año 2022 es una estimación basada en el desempeño del primer semestre.

-

ii) 2008-2022. Las importaciones decrecen sistemáticamente; mientras las exportaciones

experimentan dos trayectos; al inicio, aun con la crisis financiera iniciada en 2008

por las hipotecas subprime de los EE. UU., registra durante una década un ascenso significativo [2009-2019];

luego, a partir de la negociación y arranque del TMEC, así como la pandemia de la

Covid-19, un descenso sustancial [2020-2022]. En efecto, la evolución inicia con un

saldo comercial estrecho y culmina, al igual que en el inicio del ciclo [1990-2022],

con una brecha amplia y positiva en términos de exportaciones netas.

Este desempeño comercial es excepcional para las empresas multinacionales que emprenden

la importación/exportación desde la industria automotriz mexicana como una de varias

partes en una cadena global de valor, incluyendo como mecanismo complementario para

asegurar el éxito del proceso de apropiación de beneficios vía mercado, a las patentes

solicitadas y concedidas en México a esas empresas, cuya estrategia comercial global

implica registrar simultáneamente la tecnología de patente en todos los países del

mundo que forman parte de su mercado relevante.

V. Transferencia y producción de tecnología de patente en México, 1990-2022

V.1. Transferencia y protección de tecnología por empresas automotrices extranjeras

El conocimiento tecnológico transferido del exterior mediante patentes es uno de los

canales de difusión que acrecienta las invenciones disponibles en la industria manufacturera

mexicana, tanto para las empresas titulares al explotarlas por vía de procesos productivos

regionales o por estrategia comercial al competir en el mercado global, como una fuente

de conocimiento en el dominio público nacional que constituye una base crucial para

desarrollar actividad tecnológica endógena.

La fabricación de un vehículo en México -expresado en patentes [1990-2022], comprende

dos tipos de componentes:

-

Estructurales (32 por ciento), incluye patentes sobre el chasis -el esqueleto (7 por ciento), la

motorización del automóvil (11 por ciento) y los sistemas que instrumentan y controlan

el vehículo (14 por ciento).

-

Autopartes (68 por ciento); todas las patentes de piezas (49 por ciento), métodos (12 por ciento)

y materiales (7 por ciento) manejados para armar un automóvil.

Esta evidencia se dividió en tres sub-periodos: i) 1990-1997: un total de 376 patentes y 54 patentes anuales; ii) 1998-2008, un total de 3,332 patentes significó 333 patentes anuales; iii) 2009-2022, un total de 3,017 patentes bajó el promedio a 274 patentes anuales. Es

decir, el volumen de patentes extranjeras en México creció significativamente entre

el primer y segundo sub-periodo (500 por ciento) y decreció hacia el último sub-periodo

(10 por ciento). Al final, fueron 210 patentes anuales durante todo el periodo 1990-2022.

Es decir, en la época posterior al inicio del TLCAN (1994) y arranque de la OMC (1995)

y hasta la actualidad, el volumen de patentes del sector automotriz en México se ha

expandido.

El desarrollo y diseño, la producción y venta de automóviles y camiones es una actividad

de inversión y comercio globales emprendida por un puñado de grandes empresas trasnacionales

(Cuadro 1), siendo las principales armadoras en México la GMC, Nissan, Chrysler, Volkswagen

y Ford. En términos del flujo de las patentes extranjeras que transfieren tecnología

a las empresas armadoras de vehículos que operan como subsidiarias en México (cuadro 2), este grupo representa casi un tercio del total (30 por ciento). A su vez, la industria

de autopartes da cuenta de poco más de dos tercios del flujo total (70 por ciento)

de patentes registradas en México provenientes de cientos de empresas extranjeras.

Entre las principales organizaciones proveedoras de tecnología sobresalen empresas

globales de los sectores químico, vidrio y acero -Basf, Dupont, Dow, Ciba, Saintgobain,

Nippon Steel, entre muchas otras.

Cuadro 1

Patentes concedidas a las empresas armadoras y proveedoras de autoparte del sector

automotriz de México, 1980-2022. (número, porcentaje y tasa de crecimiento).

|

Empresa

|

1980-2000

|

2001-2022

|

1980-2022

|

Porcentaje

|

Tasa Crecimiento

|

|

1

|

FORD

|

155

|

920

|

1075 |

18.2

|

593.5

|

|

2

|

NISSAN

|

88

|

416

|

504 |

8.5

|

472.7

|

|

3

|

HONDA

|

8

|

38

|

47 |

0.8

|

487.5

|

|

4

|

GMC, RENAULT, CHRYSLER, MITSUBISHI, VW, VOLVO, TOYOTA, (7).

|

21

|

136

|

157 |

2.7

|

647.6

|

|

I. Empresas Armadoras |

272

|

1511

|

1783 |

30.2

|

555.5

|

|

5

|

BASF

|

56

|

156

|

212 |

3.6

|

278.6

|

|

6

|

DUPONT

|

31

|

112

|

143 |

2.4

|

361.3

|

|

7

|

DOW

|

20

|

60

|

80 |

1.4

|

300.0

|

|

8

|

3M

|

11

|

55

|

66 |

1.1

|

500.0

|

|

9

|

CIBA

|

14

|

50

|

64 |

1.1

|

357.1

|

|

10

|

SAINT-GOBAIN

|

4

|

54

|

58 |

1.0

|

1350.0

|

|

11

|

NIPPON STEEL

|

17

|

40

|

57 |

1.0

|

235.3

|

|

12

|

PPG INDUSTRIES

|

10

|

47

|

57 |

1.0

|

470.0

|

|

13

|

VALBO, HENKEI, PROCTER&GAMBLE,MAGNA, ILLINOIS TOOL WORKS, SIKA TECHNOLOGY, BAYER,

LIBBEY-OWENS-FORD COMPANY, EATON, KIMBERLY-CLARK,EASTMAN, EXXONMOBIL, AIR PRODUCTS

AND CHEMICAL, GENERAL ELECTRIC COMPANY, TRW, ORBITAL ENGINE COMPANY, COOPER, DANA,

TEXTRON AUTOMOTIVE COMPANY, GOODYEAR, INTERNATIONAL ENGINE INTELLECTUAL PROPERTY,

SIEMENS, VIDRIO PLANO DE MÉXICO, VITRO

|

125

|

549

|

674 |

11.4

|

439.2

|

|

14

|

Otras empresas proveedoras

|

591

|

2123

|

2714 |

45.9

|

359.2

|

|

II. Empresas Proveedoras |

879

|

3246

|

4125 |

60.8

|

469.3

|

|

Total |

1151

|

4757

|

5908 |

100

|

413.3

|

Con relación al uso de los derechos de propiedad intelectual en México, las empresas

trasnacionales muestran diferentes estrategias de patentes (Cuadro 1). La empresa Ford suma casi un quinto (18 por ciento) y le sigue la empresa Nissan,

con casi un décimo (8.5 por ciento), del total de patentes transferidas y registradas

en México por todas las empresas, el resto de las cuales registraron un nivel de patentes

mucho menor comparado con las dos anteriores. Entre las empresas proveedoras de tecnología

sobresalen las del sector químico -Basf, Dupont, Dow, Ciba, las cuales suman una porción

significativa de patentes (8.4 por ciento), respecto a las demás, las cuales registraron

un nivel de patentes mucho menor comparado con las cuatro anteriores. Asimismo, la

evidencia comparada entre un sub-periodo [1980-2000] y otro (2001-2022) indica un

crecimiento significativo (413 por ciento) de todas estas patentes transferidas a

México (Cuadro 1), siendo la tasa de cambio ligeramente mayor en las armadoras (555 por ciento) a

la tasa de los proveedores de autopartes (469 por ciento).

En suma, dado el aumento del volumen de patentes por las principales empresas globales

en México, es clara la importancia otorgada a proteger con derechos de propiedad intelectual

sus activos de conocimiento para competir en el mercado automotriz a escala global,

regional o local. Las empresas multinacionales restantes son más selectivas en su

estrategia al respecto, dada la naturaleza de una industria donde predominan autopartes

y técnicas de diversos métodos especializados para armar vehículos y motores.

La transferencia y protección de tecnología por vía de patentes provenientes del extranjero

-que suma 95 por ciento del total, cubre diversos campos tecnológicos y segmentos

de la industria automotriz. Este flujo se expresa mediante el indicador de frecuencia

inventiva (Cuadro 2). En lo general, los tipos de tecnología contenidos en esta muestra de patentes son

tanto de producto -autopartes (54 por ciento), como de proceso-métodos y mejoras (46

por ciento). Destacan las siguientes autopartes por su valor económico, complejidad

e importancia en el armado del vehículo: motor, parabrisas, bolsa de aire, aire acondicionado

y volante (21 por ciento); luego vienen todas las demás patentes de los grupos de

autopartes que conforman un vehículo (79 por ciento). Así, las empresas automotrices

y sus proveedores cubren con el derecho de propiedad intelectual de patente casi todas

las piezas, partes estructurales y de motorización necesarios para armar y comercializar

vehículos en México.

Cuadro 2

Patentes de empresas extranjeras y nacionales por tipo de autoparte del diseño automotriz,

1980-2022. (Frecuencia inventiva y porcentaje).

|

|

Autopartes |

Motor

|

Estructura

|

Vidrio

|

Motor eléctrico

|

Sistemas

|

Autopartes

|

Métodos y mejoras

|

Total

|

|

#

|

%

|

|

1

|

Chasis, carrocería, estructura, parachoque

|

|

740 |

|

|

|

82 |

|

882 |

8.1 |

|

2

|

Bolsa de aire

|

|

|

|

|

|

821 |

|

821 |

8.1 |

|

3

|

Asientos y cinturón de seguridad

|

|

|

|

|

|

547 |

|

547 |

5.4 |

|

4

|

Parabrisas

|

|

|

452 |

|

|

6 |

|

458 |

4.5 |

|

5

|

Motor

|

454 |

|

|

|

|

|

|

454 |

4.5 |

|

6

|

Aire acondicionado

|

|

|

|

|

|

398 |

|

398 |

3.9 |

|

7

|

Pintura y revestimientos

|

|

|

|

|

|

379 |

|

379 |

3.7 |

|

8

|

Frenos, rueda, llanta

|

|

|

|

2 |

|

355 |

|

357 |

3.5 |

|

9

|

Transmisión, cigüeñal, cárter y embrague

|

330 |

|

|

|

|

6 |

|

336 |

3.3 |

|

10

|

Troquel, corona, culata

|

24 |

100 |

|

|

|

207 |

|

331 |

3.3 |

|

11

|

Sistemas: cómputo, combustión, seguridad, eléctrico, hidráulico, parabrisas, diagnóstico

|

|

|

|

156 |

85 |

13 |

|

254 |

2.5 |

|

12

|

Volante

|

|

|

|

|

|

121 |

|

121 |

1.2 |

|

13

|

Otros: válvulas y bombas, Luces y batería, Cajuela, tanque y tapetes, Tapas, placas

y bisagras, Acrílicos y aditivos, Reposabrazos, portavasos

|

86 |

|

|

|

|

91 |

|

177 |

1.7 |

|

14

|

Métodos y mejoras

|

446 |

|

|

|

|

2,890 |

1,327 |

4,663 |

46.1 |

|

Total

|

1,340 |

840 |

452 |

158 |

85 |

5916 |

1,327 |

10,116 |

100 |

|

#

|

%

|

13.2 |

8.3 |

4.5 |

1.6 |

0.8 |

58.5 |

13.1 |

100 |

|

V.2. Producción de tecnología por empresas e inventores mexicanos

Datos seleccionados de patentes del sector automotriz considerando la presencia de

al menos un inventor mexicano por patente, indican que alrededor de 500 inventores

mexicanos han participado en la creación y desarrollo de al menos 630 inventos dirigidos

al sector automotriz entre 1990-2022. Considerando tres sub-periodos [1990-2000; 2001-2011;

2012-2022], casi la mitad de los inventores mexicanos (46 por ciento) trabajan en

patentes que son propiedad de empresas -la mayoría extranjeras, las cuales emplean

cada vez más inventores mexicanos, esto es, de 39 a 62 a 128 inventores en los tres

sub-periodos. Llama la atención la presencia creciente de las universidades e institutos

de I+D en tecnologías útiles para la industria automotriz, las cuales también fueron

en aumento de nueve a 27 a 36 inventores en los tres periodos. Finalmente, los inventores

mexicanos como titulares en esta muestra se desplomaron, yendo de 41 a 114 a 47 patentes

en los tres periodos, hasta quedar en dos quintas partes del total (40 por ciento).

La distribución de la productividad de estos inventores mexicanos de patentes contempla

tres estratos: Un solo inventor mexicano registra 25 patentes con diferentes empresas

trasnacionales; 210 inventores mexicanos participaron en dos a nueve patentes, y los

300 inventores mexicanos restantes participaron únicamente en una patente. En promedio,

cada patente tuvo una participación de 1.2 inventores, es decir, en su mayoría no

son patentes, fruto de la colaboración de inventores en grupos, más bien, la mayor

porción son invenciones individuales.

Para hacer el análisis sobre el desarrollo de capacidades domésticas del segmento

autopartes del sector automotriz de México, se ha identificado una muestra seleccionada

de la actividad de 213 inventores mexicanos (Cuadro 3), quienes tuvieron una participación como empleados de I+D en 260 patentes concedidas

a empresas trasnacionales y nacionales [1990-2022]. En efecto, al revisar la participación

de los agentes de la inventiva nacional sobre autopartes específicas de gran importancia,

la evidencia indica, primero, la ausencia de patentes relevantes sobre motores; segundo,

sobresalen las patentes de parabrisas (13 por ciento) y la bolsa de aire (10 por ciento)

y les siguen las de aire acondicionado (3 por ciento) y el volante (1 por ciento).

Cuadro 3

Patentes de mpresas nacionales y extranjeras del sector automotriz con participación

de inventores mexicanos, 1980-2022. (Frecuencia inventiva y porcentaje).

|

Concepto |

Autopartes

|

Vidrio

|

Estructura

|

Motor

|

Métodos y mejoras

|

Total

|

|

#

|

%

|

|

1

|

Parabrisas |

|

34 |

|

|

|

34 |

13.1 |

|

2

|

Bolsas de aire |

26 |

|

|

|

|

26 |

10.0 |

|

3

|

Frenos, rueda, llanta |

25 |

|

|

|

|

25 |

9.6 |

|

4

|

Chasis, carrocería, estructura, parachoque |

1 |

|

19 |

|

|

20 |

7.7 |

|

5

|

Corona y troquel |

13 |

|

1 |

|

|

14 |

5.4 |

|

6

|

Cárter, inyector y embrague |

|

|

|

9 |

|

9 |

3.5 |

|

7

|

Asientos y cinturones de seguridad |

9 |

|

|

|

|

9 |

3.5 |

|

8

|

Aire acondicionado |

7 |

|

|

|

|

7 |

2.7 |

|

9

|

Pintura y revestimientos |

6 |

|

|

|

|

6 |

2.3 |

|

10

|

Luces y baterías |

4 |

|

|

|

|

4 |

1.5 |

|

11

|

Volante |

3 |

|

|

|

|

3 |

1.2 |

|

12

|

Métodos y mejoras |

81 |

|

|

6 |

16 |

103 |

39,6 |

|

Total

|

175 |

34 |

20 |

15 |

16 |

260 |

100 |

|

#

|

%

|

67.3 |

13.1 |

7.7 |

5.8 |

6.2 |

100 |

|

Asimismo, luego vienen todas las demás patentes, por una parte, los métodos y mejoras

(40 por ciento), por la otra, están los grupos de autopartes necesarios para conformar

un vehículo en las cuales inventan y no inventan los mexicanos (Cuadro 3): i) chasis y carrocería (8 por ciento); asientos y cinturones de seguridad (4 por ciento);

pintura y revestimiento (2 por ciento); frenos, llanta y rueda (10 por ciento); transmisión

y cigüeñal (0 por ciento); sistemas del auto y motores eléctricos (0 por ciento);

troquel y corona (5 por ciento).

En suma, este esbozo en patentes indica que la producción de tecnología de patente

por mexicanos es marginal y se circunscribe a las autopartes menos complejas, por

lo cual no se vislumbran capacidades tecnológicas domésticas. Así, las empresas extranjeras

monopolizan la tecnología para fabricar bienes complejos, el auto como tal o un motor

o una transmisión o los sistemas automotrices del tipo eléctrico/electrónico, seguridad,

etcétera.

VI. Desempeño del comercio exterior y capacidad tecnológica en el sector automotriz

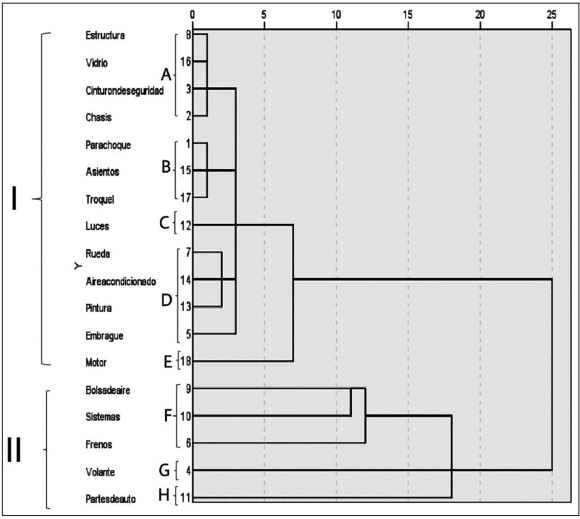

VI.1. Importación

El análisis de la importación de autopartes para fabricar autopartes y vehículos nacionales (Dendrograma 1), Cuadro 4, arroja dos agrupaciones: i) del numeral ocho hasta 18 y, ii) del numeral nueve hasta 11, a su vez, divididos en ocho grupos (A hasta H), cada

uno definido por la cercanía de las autopartes en términos del valor de importación.

Dendrograma 1

Importaciones totales de la industria automotriz por autopartes, 1990-2020. (De enlace

único: combinación de clúster de distacia re-escalada).

Cuadro 4

Análisis de componente principales: importación de autopartes. (Valores absolutos).

|

Cluster Grupo

|

Autoparte

|

Componente 1

|

Componente 2

|

Componente 3

|

|

I-A

|

Chasis

|

0.13

|

0.87

|

0.05

|

|

I-A

|

Cinturondeseguridad

|

-0.03

|

0.80

|

0.41

|

|

I-A

|

Estructura

|

-0.93

|

-0.15

|

0.13

|

|

I-A

|

Vidrio

|

0.26

|

0.84

|

-0.40

|

|

I-B

|

Asientos

|

0.85

|

-0.27

|

0.28

|

|

I-B

|

Troquel

|

0.54

|

-0.03

|

-0.58

|

|

I-B

|

Parachoques

|

0.57

|

-0.21

|

0.67

|

|

I-C

|

Luces

|

0.89

|

-0.38

|

0.06

|

|

I-D

|

Embrague

|

0.94

|

-0.33

|

0.03

|

|

I-D

|

Rueda

|

0.80

|

0.48

|

0.03

|

|

I-D

|

Ointura

|

0.96

|

-0.03

|

0.14

|

|

I-D

|

Aireacondicionado

|

0.88

|

0.23

|

-0.03

|

|

I-E

|

Motor

|

0.55

|

-0.71

|

-0.05

|

|

II-F

|

Frenos

|

0.92

|

0.28

|

0.15

|

|

II-F

|

Bolsa de aire

|

0.93

|

-0.21

|

-0.26

|

|

II-F

|

Sitemas

|

0.77

|

0.54

|

0.15

|

|

II-G

|

Volante

|

0.92

|

0.04

|

-0.29

|

|

II-H

|

Partesdeauto

|

0.96

|

-0.12

|

-0.03

|

Clúster I

Grupo A

Por conglomerados (Dendrograma 1), el análisis muestra cómo la similitud de la estructura, vidrio, cinturón de seguridad y chasis los enlaza en relaciones con menor valor de importación (0.01 por ciento), destacando

el bajo porcentaje de la estructura y el vidrio.

Por componentes principales (Cuadro 4): en el componente dos resaltan el chasis (0.87 por ciento), vidrio (0.84 por ciento) y el cinturón de seguridad (0.80 por ciento), sin embargo, en el componente dos y tres la variable de cinturón de seguridad destaca en términos de la significancia dentro del modelo.

En México (IMPI), las empresas extranjeras (Cuadro 2) patentan sistemáticamente la estructura del auto (822; 8 por ciento), el parabrisas y vidrio (458; 4.5 por ciento) y el cinturón de seguridad (547; 5.4 por ciento), despuntando las patentes de las marcas Ford y Volkswagen.

Entre los fabricantes nacionales que desarrollan el parabrisas y vidrio (Cuadro 3) destacan dos empresas mexicanas, Vidrio Plano y Vitro, cuyo producto registra el

mayor número de patentes en México (IMPI) de inventores y empresas mexicanas. Inclusive,

en USPTO, la empresa Vitro acumula 159 patentes, mientras Vidrio Plano registra 27

patentes en el sector del cristal automotriz, especializándose en polarizado y en

nuevas aleaciones de fabricación. Asimismo, sobre el cinturón de seguridad existen empresas mexicanas, Casanova Rent-Volks, por ejemplo, cuyas patentes en México

(IMPI) apuestan a la relación entre seguridad y costos, así como otras empresas que desarrollan mejoras del material y la detección de éste.

Grupo B

En materia de importación (Dendrograma 1) el conglomerado formado por el parachoques, asiento y troquel representa un valor relativamente bajo del total (0.03 por ciento).

Por componentes principales (Cuadro 4), las mejores variables dentro del modelo son, en el componente tres, el parachoques (0.67 por ciento) y, en el componente uno, los asientos (0.85 por ciento) y el troquel (0.28 por ciento).

En patentamiento extranjero, el parachoques (49; 0.5 por ciento), el troquel (57; 0.6 por ciento) y los asientos (190; 2 por ciento) muestran niveles menores que otras autopartes y, aunque los asientos

no figuran con un alto valor de importación, sin embargo, sí figuran en cuanto al

número de patentes.

En el caso de patentes desarrolladas por inventores mexicanos el parachoques (10; 0.5 por ciento), el troquel (8; 0.6 por ciento) y los asientos (3; 2 por ciento), destacando las patentes de empresas residentes en México como

Dow Química Mexicana y empresas mexicanas como Mauseloeun, las cuales, desarrollaron

inventos patentados sobre multicapas para asientos o confección de la tela automotriz.

Grupo C

Las luces se concretaron en un conglomerado único con un valor de importación bajo (0.03 por

ciento) similar al grupo anterior (Dendrograma 1, Cuadro 4).

En el componente uno las luces destacan (0.89 por ciento), sin embargo, ya en el componente tres pierden la significancia

del primero (0.06 por ciento).

En este caso, de por sí, son pocas las patentes con participación de inventores extranjeros

(21) y casi no hay patentes con participación de inventores mexicanos (1), lo cual,

quizá significa que las patentes no son un DPI tan adecuado como los diseños industriales,

ya que la parte eléctrica de las luces, en realidad, se desarrolla como tal en otro

campo tecnológico.

Grupo D

Por conglomerados (dendrograma 1) la rueda (0.07 por ciento), el aire acondicionado (0.08 por ciento) y la pintura (0.06

por ciento), embrague (0.06 por ciento) forman un subgrupo de menor valor de importación.

Por componente principal (Cuadro 4), en el primero la pintura alcanza un alto porcentaje en valor absoluto (0.96 por

ciento), el cual, aunque disminuye en el componente tres (0.14 por ciento), acaba

por establecer valor significativo en las importaciones asociadas a la pintura, haciéndola

el elemento con mayor fuerza de este grupo. A su vez, tanto el embrague en el componente uno (0.93 por ciento) y luego en el componente tres (0.03 por ciento),

como el aire acondicionado -respectivamente (0.87 y -0.02 por ciento), siendo inicialmente positivos ya no son

tan significativos al final dado que se alejan de la unidad.

Las patentes externas registradas en México para este grupo de autopartes son, principalmente,

la tecnología del aire acondicionado (398; 4 por ciento) y la pintura (379; 4 por ciento), lo cual evidencia un mayor nivel de frecuencia inventiva (Cuadro 3). Siendo piezas más específicas, la rueda o llanta (130; 1.5 por ciento) y el embrague (72; 0.8 por ciento), implican menos patentes.

El elemento con mayor fuerza en el componente uno es la pintura que al verificar patentes

de dicho sector se encontró que empresas mexicanas realizan innovaciones constantes,

como la empresa mexicana Pintura, Estampado y Montaje, orientada a patentes de reutilización

de costras de pintura para mejorar la durabilidad en parachoques y defensas. La empresa

mexicana Rassini se especializa en los componentes de la suspensión de vehículos,

bujes, resortes, discos y muelles. Ha obtenido cinco patentes en USPTO dirigidas a

la mejora de suspensiones de vehículos con doble hoja en resortes o en amortiguadores.

Grupo E

El motor es la autoparte con mayor presencia en el valor final de un auto, sin embargo,

en la importación del motor se observa un valor bajo (0.02 por ciento), similar al

valor de las luces en el Grupo C, aunque, igual, se agrupa con carácter único (Dendrograma 1).

Asimismo, por componentes principales (Cuadro 4), si bien en el componente uno el motor es relativamente significativo (0.55 por

ciento), ya en el componente tres no lo es al perder importancia (-0.04 por ciento).

El patentamiento cuenta otra historia del motor, una de complejidad tecnológica expresada

en la mayor frecuencia inventiva entre todas las patentes de autopartes (1,350; 13

por ciento). En efecto, aunque a simple vista no son altas ni la proporción del valor

en importación ni la significancia por componentes principales, las patentes indican

que el armado de un motor en México está diseminado en múltiples piezas, materiales

y procesos que provienen de diferentes campos tecnológicos y sectores industriales

asentados en Norteamérica. Asimismo, las patentes indican que toda la tecnología de

patente de motores es realizada por inventores extranjeros para empresas extranjeras,

dado que los inventores mexicanos casi no participan en el desarrollo de motores,

excepto algunos ejemplos, como la fundición de piezas ligeras realizadas para la empresa

residente Tenedora Nemak. Más bien, las empresas subsidiarias de multinacionales como

Mexichem Amanco Holding, que opera tanto en el sector petroquímico como en el sector

automotriz, ha desarrollado composiciones para transferir calor por irradiación y

conducción, innovando así con nuevas aleaciones para fabricar motores en México.

Clúster II

Ahora toca el turno de analizar el siguiente clúster global, el cual contiene los

siguientes agrupamientos de similitud:

Grupo F

Este conglomerado agrupa en valor de importaciones a la bolsa de aire (0.08 por ciento), los sistemas (0.08 por ciento) y los frenos (0.10 por ciento), siendo los de mayor peso (Dendrograma 1).

Por componentes principales (Cuadro 4), destacan los sistemas, tanto en el componente uno (0.77 por ciento) como en el componente tres (0.15 por

ciento), como los frenos, componente uno (0.91 por ciento) y componente tres (0.14 por ciento), siendo lo

más alto de este grupo.

A su vez, la bolsa de aire, aunque alcanzó un mayor nivel en el componente uno (0.93 por ciento) se desploma

su significancia en el componente tres (-0.25 por ciento).

En patentes (Cuadro 3), la frecuencia inventiva muestra que las autopartes de frenos son importantes (300;

3 por ciento), junto con los sistemas del auto (254; 2.5 por ciento); sin embargo, la frecuencia inventiva de las patentes

de bolsa de aire es mucho más alta (821; 8 por ciento) siendo la que mayor impacto ejerce sobre la

innovación en este grupo de autopartes.

La frecuencia inventiva de los mexicanos muestra números frugales (Cuadro 3). Primero, los inventores mexicanos no participan siquiera en el desarrollo de sistemas para el auto, todo lo cual contempla cada vez más tecnología compleja. Segundo, la

bolsa de aire (26; 10 por ciento) y los frenos representan los dos rubros de mayor participación (25; 10 por ciento) de los inventores

mexicanos, después del parabrisas (34; 13 por ciento). Condumex del Grupo Carso es una empresa mexicana con patentes

concedidas (19) en USPTO y México, dedicada a fabricar conductores eléctricos, circuitos

y cableado para automóviles.

Grupo G

Por conglomerados, también constituye un grupo único (0.14 por ciento) que alcanza

un nivel de importancia en el valor de importación total, siendo un porcentaje relativamente

alto. Alcanzó a ser el segundo más alto de la métrica de importación nacional (Dendrograma 1).

En cuanto a los componentes principales (Cuadro 4), el volante alcanza gran preponderancia en el valor de importación, siendo en el

componente uno (0.92 por ciento) mucho más alta que el umbral negativo que se traspasa

en el componente tres (-0.29 por ciento).

El volante alcanzó un nivel de patentes externas respetable (121; 1.2 por ciento)

y casi no es objeto de patentes realizadas por inventores nacionales (3; 1.2 por ciento)

aunque, los porcentajes relativos son idénticos en cada muestra.

Grupo H

El análisis por conglomerados (Dendrograma 1) muestra que el grupo único de partes de auto engloba todas las pequeñas, medianas y grandes piezas que conforman un automóvil

(0.18 por ciento), con un valor significativo.

Por componentes principales del valor de importación (Cuadro 4), en el primero las partes de auto (0.96 por ciento) son importantes y luego pierden significancia en el componente

tres (-0.29 por ciento).

Las patentes de autopartes externas (Cuadro 2) alcanzan el mayor número y nivel de frecuencia inventiva de la muestra total (5,916;

59 por ciento). Están distribuidas en todo tipo de productos ensamblados por empresas

nacionales y mundiales, mostrando cómo el sector autopartes de México importa, principalmente,

innovación de mejora incorporada en diversas autopartes requeridas al ensamblar otras

partes de auto, motores y autos. Las patentes de autopartes con inventores mexicanos (Cuadro 3) también representan la categoría genérica más importante en términos relativos (175;

67 por ciento), aunque el nivel absoluto es marginal. Fábricas Monterrey es una empresa

mexicana que cuenta con patentes (8) para elaborar tapas con cierre hermético de recipientes

para contener sustancias corrosivas, así como de aleaciones de aluminio para automóviles.

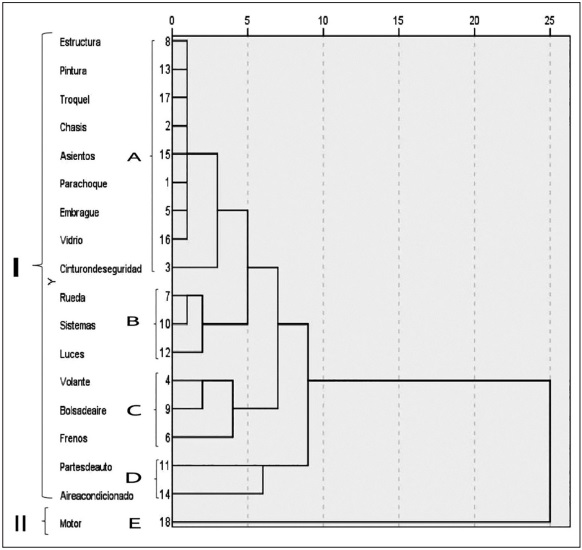

VI.2. Exportación

El análisis de la exportación de piezas para fabricar autopartes y vehículos en el extranjero (Dendrograma 2, Cuadro 5), arroja dos agrupaciones: i) del numeral ocho hasta 14 es el clúster de autopartes, divididos, a su vez, en ocho

grupos (A hasta D) y, ii) el numeral 18 en sí es el clúster de Motor, cada grupo definido por la cercanía de las autopartes en términos del valor de exportación.

Clúster I

El clúster de autopartes se desglosa en varios agrupamientos por valor de exportación,

los cuales se categorizan de la siguiente forma.

Dendrograma 2

Exportaciones totales de la industria automotriz por autopartes, 1990-2020. (De enlace

único: combinación de clúster de distancia re-escalada).

Cuadro 5

Análisis de componentes principales: exportación de autopartes. (Valores absolutos).

|

Cluster Grupo

|

Autoparte

|

Componente 1

|

Componente 2

|

Componente 3

|

|

I-A

|

Parachoque X

|

0.94

|

0.7

|

0.09

|

|

Chasis X

|

0.91

|

0.2

|

0.04

|

|

Estructura X

|

0.9

|

0.16

|

0.2

|

|

Embrague X

|

0.89

|

0.11

|

0.28

|

|

Troquel X

|

0.85

|

0.23

|

0.05

|

|

Asiento X

|

0.78

|

0.47

|

0.09

|

|

Vidrio X

|

0.57

|

0.69

|

0.26

|

|

Cinturón de seguridad X

|

0.5

|

0.31

|

0.36

|

|

Pintura X

|

0.1

|

0.15

|

0.95

|

|

I-B

|

Sistema X

|

0.98

|

0.03

|

0.13

|

|

Rueda X

|

0.98

|

0.01

|

0.14

|

|

Luces X

|

0.97

|

0.15

|

0.03

|

|

I-C

|

Volante X

|

0.99

|

0.07

|

0.06

|

|

Bolsa de aire X

|

0.94

|

0.32

|

0.09

|

|

Frenos X

|

0.9

|

0.4

|

0.16

|

|

I-D

|

Aire acondicionado X

|

0.99

|

0.01

|

0.01

|

|

Partes de auto X

|

0.89

|

0.01

|

0.1

|

|

II-E

|

Motor

|

0.75

|

0.59

|

0.25

|

Grupo A

Este conglomerado (Dendrograma 2), conformado por la estructura, chasis, parachoques, embragues y troquel, así como por el vidrio, pintura, asientos y cinturón de seguridad, indica que son autopartes con menor porcentaje del valor de exportación (0.01 por

ciento), aunque, el cinturón de seguridad presenta un porcentaje ligeramente mayor del valor de exportación (0.06 por ciento).

Dentro de los componentes principales (Cuadro 5), las variables con carga positiva son el chasis (0.91 por ciento), la estructura (0.89 por ciento), los asientos (0.78 por ciento), el vidrio (0.57 por ciento), el embrague (0.89 por ciento) y el cinturón de seguridad (0.35 por ciento). Las variables con mayor participación son los asientos y la estructura en el componente uno (0.78 por ciento; 0.90 por ciento) y dos (0.47 por ciento; 0.16

por ciento), y el vidrio en los tres componentes (0.57 por ciento; 0.69 por ciento; 0.26 por ciento), mostrando

que en términos de exportación tienen una presencia formidable en el comercio internacional.

Por el contrario, el parachoques (-0.07 por ciento), la pintura (-0.14) y el troquel (-0.22 por ciento) aparecen con carga negativa.

Con relación a la tecnología este grupo de autopartes constituyen la base de armado

del auto y contribuyen a la seguridad y el confort del usuario (Cuadro 2), sumando poco más de la quinta parte de las patentes involucradas (2207; 22 por

ciento): la estructura, chasis y parachoques (822); embrague y troquel (180); pintura

(200); asientos y cinturón de seguridad (547) y; el vidrio (458). La exportación de

este último se asocia con un alto nivel de patentes por empresas mexicanas e inclusive

de inventores que apuestan a modificar y actualizar el vidrio automotriz (Cuadro 3).

Grupo B

La evidencia sobre el agrupamiento de las exportaciones (Dendrograma 2), señala que la rueda y sistemas (0.05 por ciento) y las luces (0.06 por ciento) son elementos con baja significancia en el valor de la exportación.

A su vez, en los componentes principales (Cuadro 5), los resultados indican relaciones negativas o poco significativas: llantas (-0.015

por ciento), luces (-0.026 por ciento) y sistemas (0.027 por ciento), con lo cual

se evidencia una menor contribución al valor de exportación de la industria. Finalmente,

la frecuencia inventiva del patentamiento de estos componentes es baja (244; 2.4 por

ciento), esto es, la rueda (130), sistemas (93) y luces (21), en comparación con el

desarrollo tecnológico de otras autopartes (Cuadro 2).

Grupo C

El análisis de clúster (Dendrograma 2), indica que el volante (0.10 por ciento) tiene una mayor importancia en la exportación que la bolsa de aire (0.08 por ciento) y los frenos (0.08 por ciento). En los componentes principales (Cuadro5), uno y dos, los frenos (0.89 por ciento; 0.39 por ciento) superan la carga negativa de la bolsa de aire (-0.31) y el volante (-0.06), los cuales son un ejemplo que revela fortalezas y debilidades de la exportación

de autopartes en México. En cuanto a la frecuencia inventiva de las patentes (Cuadro 2), destaca la mayor complejidad tecnológica de la bolsa de aire (821), respecto a los frenos (187) y el volante (121).

Grupo D

Este grupo se compone del aire acondicionado (0.17 por ciento) y las partes del auto (0.13 por ciento), cuyos valores representan un mayor grado de similitud en el desempeño

de la exportación. En el caso de los componentes principales (Cuadro 5), el aire acondicionado alcanza el valor más alto en el componente uno (0.98) y luego disminuye de manera

significativa en el componente tres (0.01). A su vez, las partes de auto sobresalen en el componente uno (0.89), mientras que en el componente tres (0.10

por ciento) también se invierte la relación. Con relación a la frecuencia inventiva

de las patentes (Cuadro 2), las partes de auto representan el mayor flujo del patentamiento (5,916), mientras que el aire acondicionado (189)

suma un monto mucho menor.

Clúster II

El análisis por conglomerados (Dendrograma 1) indica que el motor no se relaciona de manera directa con el patrón de agrupación de los valores de exportación

del resto de las autopartes, sino que por sí mismo se integra en un solo clúster (0.15

por ciento). El análisis por componentes principales (Cuadro 5) indica que la variabilidad del motor es positiva y cercana a la unidad en los tres componentes (0.77; 0.59; 0.25), es

decir, alcanza un alto nivel de significancia dentro de todos los componentes, por

lo cual destaca como el elemento de mayor fortaleza en las exportaciones. La trayectoria

anterior se corresponde también con la posición tecnológica del motor en términos

de la frecuencia inventiva mostrada en patentes (13 por ciento), las cuales, indican

que constituye la autoparte más compleja (Cuadro 2). En suma, el motor constituye un pilar de la exportación de vehículos y autopartes

por la industria automotriz de México.

Hallazgos y conclusión

Hallazgos

(1) El arreglo institucional sobre propiedad intelectual predominante a nivel global,

regional y local es un “régimen propietario” que reforzó los derechos exclusivos de

titulares de economías desarrolladas como los EUA, se caracteriza por limitar el aprendizaje

tecnológico por imitación de las economías menos desarrolladas como México.

(2) A lo largo de las últimas tres décadas el desempeño comercial de la industria automotriz de exportación dominada por empresas extranjeras ha sido excepcional dada la trayectoria

positiva y creciente de las principales variables económicas: i) exportaciones netas ascendentes por mayor consumo externo de vehículos, ii) basado en una participación creciente del PIB automotriz en el PIB nacional y manufacturero.

(2.1.) La importación de autopartes muestra la complejidad tecnológica característica de la diversidad productiva en

la industria global de autopartes y vehículos. En México, los valores más altos (≥0.90)

corresponden a la Estructura, Frenos, Bolsa de Aire, Volante, Embrague, Pintura y otras Partes de Auto, mientras los valores menores corresponden al Chasis, Cinturón, Vidrio, Asientos, Troquel, Parachoques, Luces, Rueda, Aire Acondicionado,

Sistemas y el Motor.

(2.2.) Los valores de agrupamiento encontrados para la exportación de vehículos y autopartes indican dos resultados: i) el motor es una pieza tecnológicamente compleja y es la autoparte de mayor valor

económico en la plataforma de comercio exterior, tanto por los insumos importados

como por las exportaciones registradas; ii) entre las demás autopartes, las de mayor valor (≥0.90) corresponden a la Estructura, Frenos, Bolsa de aire, Volante, Chasis, Parachoques, Sistemas, Rueda,

Luces, y el Aire Acondicionado, mientras las de menor valor corresponden al Cinturón, Vidrio, Asientos, Troquel, Embrague, Pintura y otras Partes de Auto.

(3) La transferencia de tecnología mediante patentes de empresas extranjeras se ha incrementado significativamente y

representa casi la totalidad de las patentes registradas (97 por ciento) en el sector

automotriz de México en la era del TLCAN, hoy TMEC [1994-2018-2024]. La evidencia

tecnológica indica cómo la actual industria automotriz requiere de diversos insumos

especializados de producto y proceso de todo tipo para producir bienes de alta complejidad

con motorización por combustión. Sin embargo, ha de considerarse que la matriz tecnológica

de la industria está cambiando aceleradamente hacia una trayectoria de motorización

eléctrica-electrónica.

(4) La producción tecnológica doméstica en patentes por empresas e inventores mexicanos es marginal, con inventos menos complejos

y sin trayectoria, lo cual indica ausencia de capacidades tecnológicas en la industria

doméstica. Asimismo, los inventores mexicanos como propietarios independientes se

redujeron por mitad, mientras las empresas extranjeras duplicaron el número de inventores

mexicanos empleados en cada patente, indicando que ocurre un proceso de “expulsión/atracción”

de recursos humanos formados en México que migran profesionalmente a los EUA.

Conclusión

El arreglo institucional de propiedad intelectual del TLCAN/TMEC (1994-2018-2024)

contribuyó a impulsar el crecimiento del comercio exterior de la industria automotriz

en México, mas no la transferencia efectiva de conocimiento tecnológico del exterior

para producir tecnología doméstica en empresas mexicanas. En definitiva, se incumple

la “promesa” de impulsar la innovación, la transferencia efectiva de tecnología y

la creación de tecnología doméstica en México. Al buscar la impronta en el desarrollo

local de este flujo externo de tecnología patentada, la evidencia no revela derrama

de conocimientos sobre el flujo de patentes de inventores y empresas mexicanas del

sector automotriz mexicano. Este incremento del flujo de patentes externas sólo constituye

una barrera eficaz para proteger el flujo del comercio exterior de bienes contra la

imitación tecnológica por competidores. Actúa como una salvaguarda de la apropiación

exclusiva de beneficios, lo cual muestra la acción reforzada del “régimen propietario”

característico del tipo de propiedad intelectual promovida por la OMC (1995-2024).

Este poderoso flujo externo de patentes registrado en la industria automotriz de México

refleja con nitidez la enorme asimetría de capacidades y conocimientos tecnológicos

entre países desarrollados y en desarrollo a nivel mundial, reforzando la hipótesis

de que México constituye el eslabón más débil en la cadena industrial de la manufactura

automotriz norteamericana. Actualmente, está en marcha una reestructuración de la

industria automotriz a nivel global y en la región debido al empuje competitivo de

automotrices desde la economía de China. Sin embargo, como México está ausente de

esta dinámica al no desplegar políticas robustas para impulsar la economía industrial,

comercial y tecnológica del sector manufacturero nacional orientado al comercio exterior,

se reforzará esta relación desigual y asimétrica del eslabón más débil en la cadena

industrial de la región norteamericana.

En síntesis, en la industria automotriz de México prevalece un patrón de aprendizaje

de “adaptación industrial operativa” sin control real del proceso de manufactura organizado

como enclave industrial sólo para efectos comerciales, característico de países importadores

de tecnología y alejado de un modelo de aprendizaje orientado al “desarrollo propio

por acumulación” característico de países industrializados. Al parecer, las enseñanzas

de acumulación de capacidades productivas y tecnológicas durante la industrialización

por sustitución de importaciones [1940-1982] no están siendo contempladas como una

fuente de experiencia para un “Catch-Up”. Tampoco se vislumbran todavía nuevas políticas

y programas para el desarrollo productivo y tecnológico de la industria nacional en

un contexto de reestructuración de la industria automotriz y el comercio a nivel global

y regional, una crisis ambiental global e irreversible y una distribución profundamente

desigual del ingreso y el conocimiento a nivel mundial y local.