La política monetaria en la macroeconomía neokeynesiana *

Eddy Lizarazu Alanez **

Resumen

La macroeconomía del neokeynesianismo está orientada a la discusión de la política monetaria con metas de inflación. En este contexto, el propósito de este documento es el análisis de algunos esquemas de expectativas de inflación (estática y racional) y de la estructura temporal de la tasa de interés para la conducción de la política monetaria. Sólo entonces se vuelven inteligibles las razones del comportamiento de los bancos centrales cuando ocurren disturbios de la demanda y de la oferta agregadas.

Palabras clave: expectativas de inflación, política monetaria, reglas de política monetaria.

Clasificación JEL: E42, E52, E58.

Abstract

The New Keynesian macroeconomics is directed to the discussion of monetary policy with inflation targets. In this context, the purpose of this paper is to analyze some schemes of inflation expectations (static and rational) and the term structure of interest rates for the conduct of monetary policy. Only then the reasons behind the behavior of the central bank become intelligible when disturbances in demand and aggregate supply take place.

Keywords: inflation expectations, monetary policy, monetary policy rules.

JEL classification: E42, E52, E58.

* Fecha de recepción: 16/05/2012. Fecha de aceptación: 30/08/2013.

** Profesor e investigador del Departamento de Economía de la Universidad Autónoma Metropolitana-Iztapalapa. Correo electrónico: lae@xanum.uam.mx

Introducción

La macroeconomía de los neokeynesianos está enfocada en el análisis de la política monetaria con metas de inflación. En la literatura existe una enorme gama de artículos de nivel intermedio que procuran hacer accesibles las ideas principales para los pregraduados. Su contribución es de interés no sólo porque constituyen un puente hacia la frontera de la investigación, sino también porque la presentación de sus muchas proposiciones es muy ilustrativa. Sin embargo, en dichos artículos no se considera el papel de las expectativas de inflación ni se hace distinción entre la tasa de interés nominal y la real para formular la regla de Taylor. Por lo tanto, el propósito de este artículo es doble: analizar los distintos esquemas de formación de expectativas de inflación e incorporar la estructura temporal de las tasas de interés al modelo neokeynesiano.

El modelo básico de los neokeynesianos consta de tres ecuaciones: la ecuación IS, la curva de Phillips y la regla monetaria del banco central. El dinero es endógeno al sistema y se empieza por asumir la existencia de un banco central absolutamente discrecional con expectativas estáticas. Una vez demostrado que es posible la inestabilidad en el sistema económico, se procede al análisis bajo el supuesto de que las expectativas de inflación del público coinciden con las metas del banco central en la materia. En este caso, el sistema es estable gracias a que el banco central garantiza la minimización de las fluctuaciones de la producción real y de la inflación. Por último, a partir de expectativas racionales, se incorpora al modelo de tres ecuaciones una más que denota la estructura temporal de las tasas de interés. De esta manera, la formulación de la regla de Taylor procede en términos de la tasa de interés nominal a corto plazo.

En la parte I de este artículo se presenta el núcleo de la macroeconomía neokeynesiana y después, en las secciones II y III, se analiza el caso de la política monetaria absolutamente discrecional. En el apartado IV se desglosa el cálculo de la regla monetaria del banco central y su reacción ante los impactos de la demanda y la oferta agregadas cuando minimiza la función de pérdida social. Más adelante, en la parte V se muestra el caso de la política monetaria con expectativas racionales, mientras que en la VI se hace el análisis de la estructura temporal de las tasas de interés y la conducción de la política monetaria. Finalmente, se vierten algunos comentarios de conclusión.

I. Ecuaciones centrales sobre política monetaria

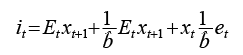

Una versión elemental del modelo macroeconómico neokeynesiano está constituido por la ecuación IS y de la curva de Phillips con expectativas de inflación aumentada. La ecuación is es:

|

(1) |

Dado el impacto de la demanda agregada  , la brecha de la producción

, la brecha de la producción  en esta ecuación es una función negativa de la diferencia entre la tasa de interés real

en esta ecuación es una función negativa de la diferencia entre la tasa de interés real  y la tasa de interés natural

y la tasa de interés natural  . La brecha de la producción real se define como la diferencia entre la producción real y la natural, es decir,

. La brecha de la producción real se define como la diferencia entre la producción real y la natural, es decir,  , donde

, donde  es el producto real, mientras que

es el producto real, mientras que  es el producto natural. Es menester observar que la tasa de interés real

es el producto natural. Es menester observar que la tasa de interés real  es una tasa de interés real de largo plazo, lo que es conspicuo, ya que la caracterización ordinaria de IS está especificada en términos de una tasa de interés real de corto plazo, a saber:

es una tasa de interés real de largo plazo, lo que es conspicuo, ya que la caracterización ordinaria de IS está especificada en términos de una tasa de interés real de corto plazo, a saber:  .

.

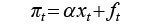

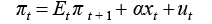

La tasa de interés natural se concibe como la tasa de interés real de largo plazo que prevalece en ausencia de impactos de la demanda agregada. De acuerdo con Wicksell (1898), la existencia de la tasa de interés natural implica una estabilidad del nivel de precios acorde a una brecha de la producción nula. Por su parte, la curva de Phillips con expectativas de inflación aumentada es:

|

(2) |

De acuerdo con esta ecuación, la tasa de inflación observada  se relaciona positivamente con la brecha de la producción

se relaciona positivamente con la brecha de la producción  , dados la expectativa de inflación

, dados la expectativa de inflación  y el impacto de la oferta agregada

y el impacto de la oferta agregada  . Los impactos de la demanda y la oferta agregadas, es decir, tanto

. Los impactos de la demanda y la oferta agregadas, es decir, tanto  como

como  , son variables aleatorias o “ruido blanco”.

, son variables aleatorias o “ruido blanco”.

Es decir, estas variables no necesariamente siguen, por ejemplo, una distribución normal, sino que es suficiente que tengan media 0 y varianza constante, y que se distribuyan independientemente una de la otra. De esta manera, el modelo elemental de política monetaria de los neo-keynesianos parte de las siguientes hipótesis iniciales:

1) El banco central tiene metas preestablecidas para la tasa de inflación.

2) El instrumento del banco central es la tasa de interés real de largo plazo.

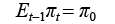

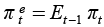

3) Las expectativas de inflación  son estáticas.

son estáticas.

La primera y la segunda hipótesis corresponden al caso de una política monetaria absolutamente discrecional, siendo un supuesto altamente controversial que el banco central tenga la capacidad de determinar la tasa de interés real de largo plazo. En la práctica, acaso fija la tasa de interés nominal de corto plazo, sin embargo, se procede así porque es conveniente tener como referencia el control bancario sobre la tasa de interés real a largo plazo. La tercera hipótesis es menos discutible ya que el supuesto de expectativas estáticas es un caso particular de las expectativas adaptativas. Se dice que la tasa de inflación esperada corresponde al caso de expectativas estáticas si se satisface

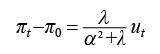

|

(3) |

Las expectativas de inflación son extrapoladas del periodo  al siguiente periodo

al siguiente periodo  El modelo, de esta manera, incluye la inflación inercial.

El modelo, de esta manera, incluye la inflación inercial.

II. Intuición de la política monetaria absolutamente discrecional

El modelo está caracterizado por las ecuaciones (1) (2) y (3), y se ilustra en la gráfica 1, en la cual se supone 1) que el banco central fija inicialmente la tasa de interés real  con un valor igual al de la tasa natural de interés

con un valor igual al de la tasa natural de interés  y 2) que la tasa de inflación buscada por parte del banco central

y 2) que la tasa de inflación buscada por parte del banco central  coincide con las expectativas de inflación del público

coincide con las expectativas de inflación del público  .

.

La solución de este equilibrio es secuencial, no simultánea, y la explicación estriba en que el banco central fija la tasa de interés real en  (punto A sobre la curva IS ) con un valor justamente igual a la tasa natural de interés

(punto A sobre la curva IS ) con un valor justamente igual a la tasa natural de interés  . La brecha de la producción

. La brecha de la producción  se proyecta sobre la curva de Phillips (punto A sobre CP ), por lo que es posible calcular la tasa de inflación

se proyecta sobre la curva de Phillips (punto A sobre CP ), por lo que es posible calcular la tasa de inflación  . La tasa de inflación se calcula de manera residual porque el banco central determina la brecha del producto real

. La tasa de inflación se calcula de manera residual porque el banco central determina la brecha del producto real  en concordancia con su meta de inflación

en concordancia con su meta de inflación  .

.

Por consiguiente, y no es extraño, las fluctuaciones de la brecha de la producción en este modelo simplificado se explican por dos factores:

1) Los disturbios causados por la discrecionalidad de la política monetaria.

2) Los impactos en la demanda agregada.

1. Impacto monetario discrecional

Consideremos un impacto monetario impulsado por el banco central en la forma de una reducción en la tasa de interés a  . En esta situación, la tasa de interés real estará por debajo de la tasa natural de interés

. En esta situación, la tasa de interés real estará por debajo de la tasa natural de interés  . En la gráfica 2.a, la economía pasa de A a B sobre IS y la brecha de la producción se torna positiva

. En la gráfica 2.a, la economía pasa de A a B sobre IS y la brecha de la producción se torna positiva  . En la gráfica 2.b, CP1 cambia de posición a CP2 y después a CP3 tan pronto como

. En la gráfica 2.b, CP1 cambia de posición a CP2 y después a CP3 tan pronto como  y

y  , etcétera. El desplazamiento de CP se debe a la inflación inercial, ya que el proceso de ajuste de los precios implica

, etcétera. El desplazamiento de CP se debe a la inflación inercial, ya que el proceso de ajuste de los precios implica  . Evidentemente, esto es una consecuencia de una revisión al alza de las expectativas de inflación por parte del público. El proceso continúa de manera indefinida y la actividad económica se posiciona por encima del producto natural a tasas de inflación cada vez mayores.

. Evidentemente, esto es una consecuencia de una revisión al alza de las expectativas de inflación por parte del público. El proceso continúa de manera indefinida y la actividad económica se posiciona por encima del producto natural a tasas de inflación cada vez mayores.

En estas circunstancias, el sistema económico va a la deriva porque el proceso de alta inflación no tiene límites. La única manera de que la economía retorne al producto natural y a la tasa de inflación buscada  es que el banco central vuelva a fijar la tasa de interés real en su nivel natural, es decir,

es que el banco central vuelva a fijar la tasa de interés real en su nivel natural, es decir,  , donde

, donde  es algún lapso futuro en el que el banco central realiza el ajuste apropiado en la tasa de interés.

es algún lapso futuro en el que el banco central realiza el ajuste apropiado en la tasa de interés.

1. Impactos en la demanda agregada

Las acciones discrecionales de la política monetaria son desestabilizadoras porque el sistema es inestable. La misma situación se presenta cuando hay un impacto permanente en la demanda agregada en la forma de un cambio en la tasa natural de interés. Para ilustrarlo, consideremos un impacto positivo en la demanda agregada. Entonces, como muestra la gráfica 3.a, IS se mueve a la derecha. El incremento en la brecha de la producción de  a

a  a la tasa de interés real

a la tasa de interés real  (de A a B en IS1 e IS2) genera una tasa de inflación

(de A a B en IS1 e IS2) genera una tasa de inflación  superior a la esperada

superior a la esperada  . La revisión de la expectativas de inflación desemboca otra vez en un proceso inflacionario desestabilizador (gráfica 3.b). Sin embargo, el banco central podría contrarrestar el impacto de la demanda agregada elevando la tasa de interés real

. La revisión de la expectativas de inflación desemboca otra vez en un proceso inflacionario desestabilizador (gráfica 3.b). Sin embargo, el banco central podría contrarrestar el impacto de la demanda agregada elevando la tasa de interés real  .

.

Este incremento en la tasa de interés real a  (punto C de la gráfica 3.a) permite a la economía regresar al producto natural y a la tasa de inflación objetivo (punto A de la gráfica 3.b). Por supuesto, por algún tiempo, la tasa de inflación está por encima de la meta, empero, el proceso de alta inflación se revierte, de manera que la curva de Phillips se estabiliza al nivel que corresponde a la posición de CP1 y a la brecha de la producción

(punto C de la gráfica 3.a) permite a la economía regresar al producto natural y a la tasa de inflación objetivo (punto A de la gráfica 3.b). Por supuesto, por algún tiempo, la tasa de inflación está por encima de la meta, empero, el proceso de alta inflación se revierte, de manera que la curva de Phillips se estabiliza al nivel que corresponde a la posición de CP1 y a la brecha de la producción  .

.

2. Impacto deflacionario

La política monetaria no garantiza que el sistema no vaya a la deriva, sobre todo en el caso de un impacto de la oferta agregada. En presencia de disturbios deflacionarios, lo único que puede hacer el banco central es esperar que se desvanezca el impacto de la oferta agregada.

En la gráfica 4 se representa un impacto deflacionario, por lo que la tasa cae hasta el límite de cero. En la gráfica 4.b, la economía pasa de A a B y luego a C , y el proceso continúa hasta llegar eventualmente a una tasa de inflación negativa. La deflación de precios es inevitable debido a la inercia del fenómeno. Sin embargo, como la tasa natural de interés no depende del impacto deflacionario, la economía regresa a la normalidad después de que se ha apaciguado el disturbio. El banco central no tiene ningún margen de maniobra, sólo debe limitarse a esperar que el problema desaparezca, ya que es incapaz de acelerar el retorno a la situación deseada.

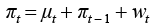

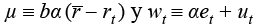

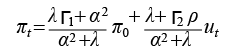

III. Cálculo algebraico de la política monetaria absolutamente discrecional

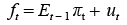

Los resultados intuitivos de la sección anterior se pueden demostrar algebraicamente. Con esto en mente, sustituimos (3) en la ecuación (2) y obtenemos

|

(4) |

Si, además, sustituimos (1) en la ecuación (4), llegamos a

|

(5) |

donde  .

.

Si la tasa natural de interés  y el banco central no cambia su política de tasa de interés real, entonces

y el banco central no cambia su política de tasa de interés real, entonces  sería una variable determinista. Es decir, la ecuación (5) es un proceso estocástico de raíz unitaria con deriva. En estos casos, por iteración, llegamos a la siguiente ecuación:

sería una variable determinista. Es decir, la ecuación (5) es un proceso estocástico de raíz unitaria con deriva. En estos casos, por iteración, llegamos a la siguiente ecuación:

|

(6) |

De esta manera, el proceso estocástico involucrado tiene las siguientes propiedades:

donde  es la varianza de

es la varianza de  para toda t . La media de este proceso estocástico es una tendencia estocástica

para toda t . La media de este proceso estocástico es una tendencia estocástica  ; además, es un proceso no homoscedástico. Las acciones discrecionales del banco central sobre la expectativa de la tasa de inflación serán permanentes, puesto que se trata de un proceso no estacionario.

; además, es un proceso no homoscedástico. Las acciones discrecionales del banco central sobre la expectativa de la tasa de inflación serán permanentes, puesto que se trata de un proceso no estacionario.

Por otro lado, en el caso de la brecha de la producción, el proceso estocástico resultante es :

|

(7) |

Dicho proceso es estacionario y sus propiedades son:

donde  es la varianza del impacto de la demanda agregada. Es decir, la media de la brecha de la producción es cero y, además, es un proceso homoscedástico.

es la varianza del impacto de la demanda agregada. Es decir, la media de la brecha de la producción es cero y, además, es un proceso homoscedástico.

La implicación es la siguiente: únicamente los impactos permanentes en la demanda agregada y en la política monetaria afectan a la brecha de la producción. Los meros impactos de la oferta agregada no inciden sobre aquélla. La explicación es que  no se encuentra en la solución de esta variable (ecuación 7). El sentido de este resultado es que el banco central puede neutralizar completamente cualquier impacto de la oferta agregada sobre la brecha de la producción, pero no controlar sus efectos sobre la tasa de inflación.

no se encuentra en la solución de esta variable (ecuación 7). El sentido de este resultado es que el banco central puede neutralizar completamente cualquier impacto de la oferta agregada sobre la brecha de la producción, pero no controlar sus efectos sobre la tasa de inflación.

Las características de los procesos estocásticos para  y

y  confirman los resultados intuitivos para el choque monetario, el choque de demanda agregada y el choque deflacionario. En el caso del impacto monetario, éste se puede atenuar siempre que el banco central fije la tasa de interés real igual a la tasa de interés natural,

confirman los resultados intuitivos para el choque monetario, el choque de demanda agregada y el choque deflacionario. En el caso del impacto monetario, éste se puede atenuar siempre que el banco central fije la tasa de interés real igual a la tasa de interés natural,  . De otra manera, cuando el banco central actúe discrecionalmente sobre la tasa de interés real, la brecha de la producción tendrá una media diferente de cero.

. De otra manera, cuando el banco central actúe discrecionalmente sobre la tasa de interés real, la brecha de la producción tendrá una media diferente de cero.

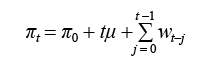

IV. La regla de la tasa de interés y el comportamiento optimizador del banco central

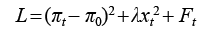

El funcionamiento de la economía es diferente cuando el banco central actúa minimizando las fluctuaciones de la tasa de inflación y de la brecha de la producción a través de una función de pérdida social. Considérese la curva de Phillips con expectativas de inflación aumentada:

|

(8) |

donde  denota las expectativas de inflación por parte del público. Se supone que

denota las expectativas de inflación por parte del público. Se supone que  es conocida y que, además, coincide con el objetivo del banco central.

es conocida y que, además, coincide con el objetivo del banco central.

1. Cálculos algebraicos

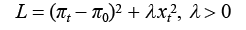

Si  y 0 denotan las metas del banco central para la tasa de inflación y la brecha de la producción, respectivamente, entonces una representación algebraica apropiada de la función de pérdida social del banco central es

y 0 denotan las metas del banco central para la tasa de inflación y la brecha de la producción, respectivamente, entonces una representación algebraica apropiada de la función de pérdida social del banco central es

|

(9) |

donde  es el parámetro de preferencia. Si

es el parámetro de preferencia. Si  = 0 , entonces al banco central sólo le importa la inflación y si

= 0 , entonces al banco central sólo le importa la inflación y si

, entonces le interesa únicamente estabilizar las fluctuaciones de la producción. En estas circunstancias, la conducción de la política monetaria consiste en un proceso de dos etapas:

, entonces le interesa únicamente estabilizar las fluctuaciones de la producción. En estas circunstancias, la conducción de la política monetaria consiste en un proceso de dos etapas:

1. El banco central minimiza la función de pérdida social sujeto a la curva de Phillips.

2. El banco central diseña una regla monetaria para la tasa de interés con la pretensión de garantizar el logro de sus metas.

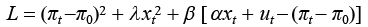

Formúlese la función lagrangiana

|

(10) |

|

donde  es el multiplicador de Langrage. La condición de primer orden de la minimización se expresa de la siguiente manera:

es el multiplicador de Langrage. La condición de primer orden de la minimización se expresa de la siguiente manera:

|

(11) |

Esta ecuación es conocida como la función de respuesta ( FR) de la política monetaria. En estas circunstancias, el modelo algebraico estructural consta de las siguientes ecuaciones:

1) La curva de Phillips.

2) La FR de la política monetaria.

3) La ecuación IS.

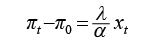

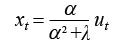

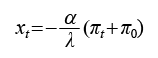

La solución para  se obtiene de las ecuaciones (8) y (11):

se obtiene de las ecuaciones (8) y (11):

|

(12) |

Luego, considerando (8) y (12), arribamos a

|

(13) |

Estas dos últimas ecuaciones son formas reducidas. Como en ellas no aparece el término de disturbio  de la demanda agregada, desde luego, concluimos que el banco central tiene la capacidad de contrarrestar cualquier cambio de dicho disturbio sobre la brecha de la producción

de la demanda agregada, desde luego, concluimos que el banco central tiene la capacidad de contrarrestar cualquier cambio de dicho disturbio sobre la brecha de la producción  y la tasa de inflación

y la tasa de inflación  . El sistema económico es estable y comparable con el analizado en las secciones anteriores. La solución para la última variable endógena implica la construcción de una regla monetaria para la tasa de interés. Esta regla monetaria es óptima y se deduce algebraicamente al insertar la fr (ecuación 12) en la ecuación is (1):

. El sistema económico es estable y comparable con el analizado en las secciones anteriores. La solución para la última variable endógena implica la construcción de una regla monetaria para la tasa de interés. Esta regla monetaria es óptima y se deduce algebraicamente al insertar la fr (ecuación 12) en la ecuación is (1):

|

(14) |

La regla monetaria asociada a este modelo es conocida como la regla de Taylor (RT). Como es evidente, la RT relaciona la tasa de interés real  como una función positiva de la tasa natural de interés

como una función positiva de la tasa natural de interés  y de los impactos de la demanda y la oferta agregadas,

y de los impactos de la demanda y la oferta agregadas,  , y

, y  .

.

El grado en que la tasa de interés real de largo plazo se ajusta depende de la estructura de parámetros de la economía. Es decir, el banco central logra los objetivos para la tasa de inflación y la brecha de la producción real porque la implementación de la RT garantiza el logro de dichos objetivos de la política monetaria.

El análisis algebraico de los procesos estocásticos (12) y (13) nos lleva a concluir que prácticamente son procesos procesos de ruido blanco. La media y la varianza de la brecha de la producción son:

En el caso de la tasa de inflación, la media y la varianza son:

En comparación con los resultados anteriores, ambos procesos estocásticos son estacionarios, por lo que el sistema es evidentemente estable.

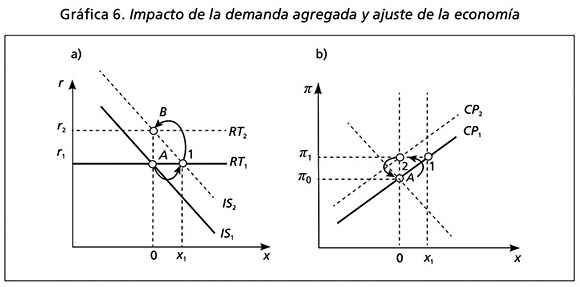

En la gráfica 5 se representa el equilibrio de este modelo macroeconómico cuando el banco central es optimizador. En la gráfica 5.a se dibuja la RT y la curva IS, y en la gráfica 5.b aparece la FR con la curva de Phillips.

La presencia de las funciones RT y FR le confieren una naturaleza de equilibrio simultáneo. En la gráfica 5.b se determinan conjuntamente la brecha de la producción  y la tasa de inflación

y la tasa de inflación  por la interacción de las curvas FR y CP .

por la interacción de las curvas FR y CP .

En la gráfica 5.a, la curva IS y la RT , implementada por el banco central, garantizan los objetivos de la brecha de la producción y la tasa de inflación establecidos por las funciones FR y CP. En seguida, se consideran algunos ejercicios de estática comparativa en los que el banco central se ajusta a los disturbios de demanda y de oferta agregadas.

1. Impacto de la demanda agregada

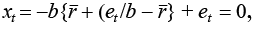

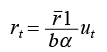

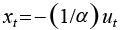

Si no hay impactos de la oferta agregada, la regla monetaria para la tasa de interés real es

|

(15) |

Si se incorpora (15) a la ecuación IS, tenemos  lo que implica que el banco central tiene la capacidad de absorber absolutamente cualquier impacto de la demanda agregada.

lo que implica que el banco central tiene la capacidad de absorber absolutamente cualquier impacto de la demanda agregada.

La gráfica 6 muestra los efectos de un disturbio de la demanda agregada positivo. En la gráfica 6.a, la ecuación IS cambia de posición a la derecha y la economía se mueve de A al punto 1, registrándose una expansión económica acompañada de una mayor tasa de inflación, como también se observa en la gráfica 6.b. Sin embargo, el banco central contrarresta el efecto del impacto de la demanda agregada elevando la tasa de interés real de  a

a  . Durante el proceso de ajuste hacia el equilibrio, la tasa de inflación aumenta a

. Durante el proceso de ajuste hacia el equilibrio, la tasa de inflación aumenta a  (gráfica 6.b), pero posteriormente baja y alcanza su valor inicial de

(gráfica 6.b), pero posteriormente baja y alcanza su valor inicial de  . La divergencia de la tasa de inflación respecto de su meta es transitoria debido a la posición de la curva de CP1 a CP2. El cambio en la tasa de inflación no es permanente porque CP2 retorna a CP1, volviéndose a alcanzar la tasa de inflación objetivo de

. La divergencia de la tasa de inflación respecto de su meta es transitoria debido a la posición de la curva de CP1 a CP2. El cambio en la tasa de inflación no es permanente porque CP2 retorna a CP1, volviéndose a alcanzar la tasa de inflación objetivo de  .

.

En consecuencia, la gran diferencia entre este modelo de política monetaria optimizada y el de política monetaria absolutamente discrecional es que la tasa de inflación no va a la deriva, en otras palabras, el equilibrio no es inestable. En el presente caso, el banco central tiene la capacidad de controlar la tasa de inf lación a través de la RT . En la gráfica 6.b, la tasa de inflación pasa de A al punto 1 y luego al punto 2 con un valor de  , pero luego regresa al punto A a la tasa de inflación

, pero luego regresa al punto A a la tasa de inflación  inicial.

inicial.

2. Impacto de la oferta agregada

Si no hay impactos de la demanda agregada, entonces la regla óptima para la tasa de interés es

|

(16) |

De acuerdo con Bofinger, Mayer y Wollmershäuser (2006), la comprensión de esta ecuación exige estudiar los siguientes casos:

1) Al banco central sólo le interesa la tasa de inflación (  ).

).

2) Al banco central sólo le interesan fluctuaciones de la producción real

(  ).

).

3) El banco central tiene preferencias intermedias de inflación y producción (  ).

).

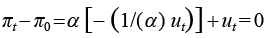

Caso : En esta circunstancia, la ecuación (11) se reduce a

|

(17) |

Si esta regla óptima es incorporada a la ecuación is , entonces la distribución de probabilidad de la brecha de la producción es  . Por su parte, la tasa de inflación efectiva coincide con las expectativas de inflación del público, es decir,

. Por su parte, la tasa de inflación efectiva coincide con las expectativas de inflación del público, es decir,  . La tasa de inflación se convierte en una variable determinista, aunque la curva de Phillips es una ecuación

. La tasa de inflación se convierte en una variable determinista, aunque la curva de Phillips es una ecuación

estocástica.

En la gráfica 7, el impacto inflacionario de la oferta agregada provoca que CP se mueva a la izquierda (gráfica 7.b) pasando la economía de A al punto 1. En esta situación, el banco central contrarresta el impacto de la oferta agregada elevando la tasa de interés real de  a

a  (gráfica 7.a). La caída de la producción es de una cuantía importante porque al banco central sólo le interesa alcanzar la meta

(gráfica 7.a). La caída de la producción es de una cuantía importante porque al banco central sólo le interesa alcanzar la meta  de la tasa de inflación, sin importar cuál sea el costo por la recesión. El impacto inflacionario genera una tasa de inflación de

de la tasa de inflación, sin importar cuál sea el costo por la recesión. El impacto inflacionario genera una tasa de inflación de  , pero que desciende después a

, pero que desciende después a  . La caída de la producción se mide por la distancia de A a B (gráfica 7.b) a lo largo de la fr de la política monetaria, la cual tiende a ser una recta horizontal cuando

. La caída de la producción se mide por la distancia de A a B (gráfica 7.b) a lo largo de la fr de la política monetaria, la cual tiende a ser una recta horizontal cuando  .

.

Caso  : En esta situación, el banco central está preocupado por estabilizar las fluctuaciones de la brecha de la producción y no le importa la tasa de inflación. La curva de la fr del banco central es una recta vertical, tal como se ilustra en la gráfica 8. En estas circunstancias, la regla óptima de la tasa de interés es igual a

: En esta situación, el banco central está preocupado por estabilizar las fluctuaciones de la brecha de la producción y no le importa la tasa de inflación. La curva de la fr del banco central es una recta vertical, tal como se ilustra en la gráfica 8. En estas circunstancias, la regla óptima de la tasa de interés es igual a

|

(18) |

La tasa de inflación y la producción ya no siguen ninguna distribución de probabilidad. Los valores de estas variables reposan en sus metas,  y

y  , respectivamente.

, respectivamente.

El impacto inflacionario de la oferta agregada incide principalmente en la tasa de inflación (gráfica 8). El banco central no cambia la tasa de interés real de  porque está dispuesto a que la economía experimente inflación, pero no a que la producción real sufra alguna contracción. En la gráfica 8.a, la tasa de interés permanece a la altura de A y en la gráfica 8.b la tasa de inflación se incrementa de

porque está dispuesto a que la economía experimente inflación, pero no a que la producción real sufra alguna contracción. En la gráfica 8.a, la tasa de interés permanece a la altura de A y en la gráfica 8.b la tasa de inflación se incrementa de  a

a  , sin ninguna pérdida en la producción real, ya que la actividad económica permanece en la posición de

, sin ninguna pérdida en la producción real, ya que la actividad económica permanece en la posición de  .

.

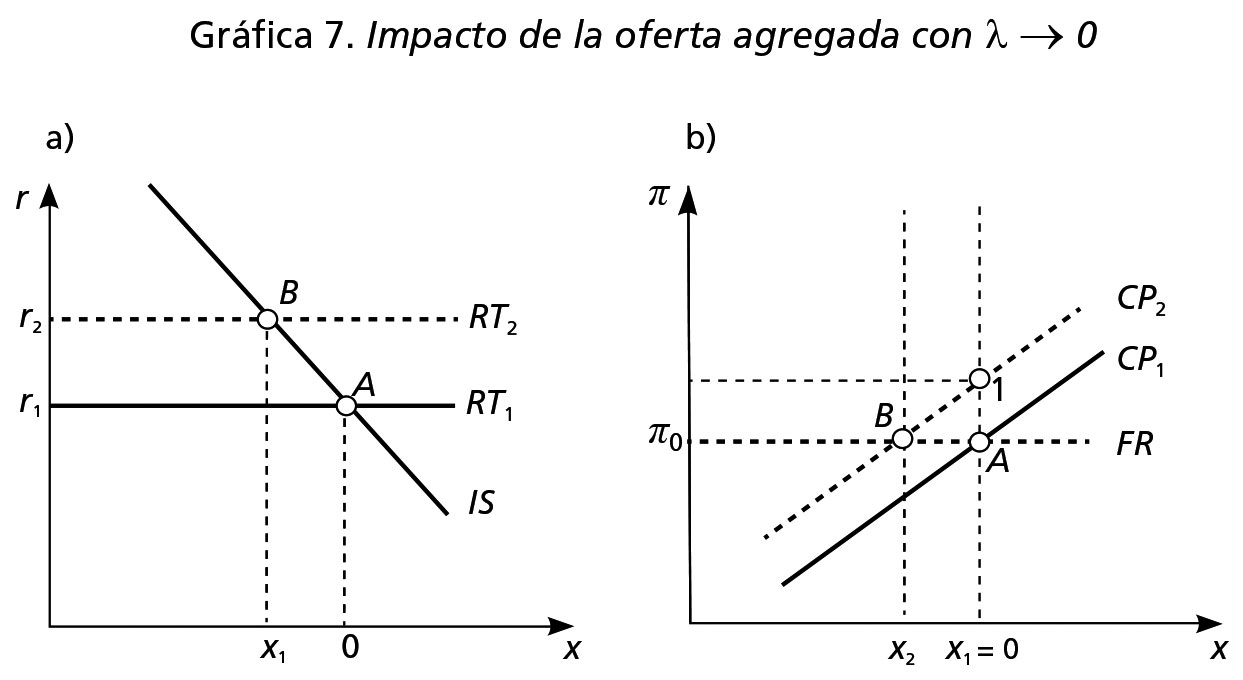

Caso  : En este escenario intermedio, al banco central le preocupa estabilizar simultáneamente la brecha de la producción y la tasa de inflación. Empero, no pondera ninguno de los dos objetivos por encima del otro. La gráfica 9 ilustra el caso de un impacto inflacionario cuando el parámetro de preferencia del banco central es

: En este escenario intermedio, al banco central le preocupa estabilizar simultáneamente la brecha de la producción y la tasa de inflación. Empero, no pondera ninguno de los dos objetivos por encima del otro. La gráfica 9 ilustra el caso de un impacto inflacionario cuando el parámetro de preferencia del banco central es  . En la gráfica 9.b, CP1 cambia de posición a CP2 y la tasa de inflación pasa a

. En la gráfica 9.b, CP1 cambia de posición a CP2 y la tasa de inflación pasa a  o

o  , dependiendo de cuál es la curva de la FR . Cuánto más importante es la tasa de inflación para el banco central, menor es la pendiente de dicha curva. Por ejemplo, si al banco central le preocupa más la tasa de inflación, la economía pasa de A a C . La tasa de inflación

, dependiendo de cuál es la curva de la FR . Cuánto más importante es la tasa de inflación para el banco central, menor es la pendiente de dicha curva. Por ejemplo, si al banco central le preocupa más la tasa de inflación, la economía pasa de A a C . La tasa de inflación  implica un incremento de la tasa de interés real y una contracción de la producción real hasta

implica un incremento de la tasa de interés real y una contracción de la producción real hasta  , tal como se observa en la gráfica 9.a. La tasa de interés real pasa de

, tal como se observa en la gráfica 9.a. La tasa de interés real pasa de  a

a  ; de otra manera, la tasa de interés real se incrementaría sólo hasta

; de otra manera, la tasa de interés real se incrementaría sólo hasta  . En este último caso, la contracción de la producción hubiese sido menor a

. En este último caso, la contracción de la producción hubiese sido menor a  , pero a costa de una tasa de inflación mayor, como

, pero a costa de una tasa de inflación mayor, como  en comparación con

en comparación con  .

.

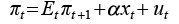

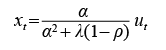

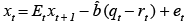

V. La política monetaria y las expectativas racionales

En la sección anterior se ha analizado el modelo neokeynesiano de política monetaria cuando el banco central minimiza la función de pérdida social bajo el supuesto de que las expectativas de inflación del público coinciden con la meta respectiva del banco central. Por lo tanto, pareciera que dichas expectativas están ausentes, aunque en el caso de la política monetaria absolutamente discrecional eran estáticas. En esta sección se analizará la política monetaria y las expectativas racionales, por lo que debemos reconocer que las expectativas de inflación no sólo están presentes en la curva de Phillips sino también en la curva IS .

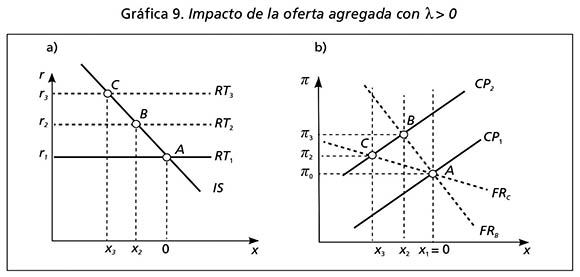

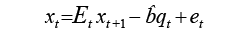

En la literatura se hace referencia a la nueva ecuación IS y a la nueva curva de Phillips. La especificación de esta nueva ecuación es diferente de lo habitual porque la demanda de producto real depende de las expectativas del producto futuro, como se muestra en la siguiente expresión:

|

(19) |

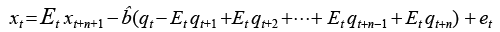

Aunque la nueva ecuación IS es diferente, implica su versión anterior, con la que se ha venido trabajando. Con el propósito de demostrarlo, considérese la siguiente ecuación:

|

(20) |

donde  es la expectativa racional en el periodo t de la brecha de la producción para el periodo

es la expectativa racional en el periodo t de la brecha de la producción para el periodo  ,

,  es la tasa de interés real en el corto plazo y

es la tasa de interés real en el corto plazo y  es el parámetro de la propensión a invertir. La presencia del término

es el parámetro de la propensión a invertir. La presencia del término  no es preocupante porque también se encuentra en la ecuación (1). En consecuencia, la diferencia entre las ecuaciones (1) y (20) reside en los términos

no es preocupante porque también se encuentra en la ecuación (1). En consecuencia, la diferencia entre las ecuaciones (1) y (20) reside en los términos  y

y  .

.

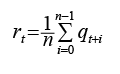

Al iterar las expectativas hacia adelante, la implicación es inequívoca:

|

(21) |

donde n es el plazo de maduración de los bonos de cupón cero. Si la tasa de interés a largo plazo es aproximadamente un promedio de las tasas de interés de corto plazo y futuras, entonces

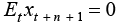

Por ende, la equivalencia de las ecuaciones (1) y (20) implica que

Es pertinente establecer  porque la idea es que la economía se ajusta al producto natural después de n periodos de tiempo. De esta manera, si la expectativa de la brecha de la producción en el periodo n es igual a cero, entonces la expectativa racional de la tasa de interés de corto plazo

porque la idea es que la economía se ajusta al producto natural después de n periodos de tiempo. De esta manera, si la expectativa de la brecha de la producción en el periodo n es igual a cero, entonces la expectativa racional de la tasa de interés de corto plazo  es igual a la tasa de interés natural

es igual a la tasa de interés natural  .

.

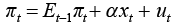

Por su parte, la curva de Phillips tradicional relaciona la tasa de inflación actual  con la expectativa de la tasa de inflación y con la brecha del producto, además del término de disturbio con la que es afectada:

con la expectativa de la tasa de inflación y con la brecha del producto, además del término de disturbio con la que es afectada:

|

(22) |

donde  es la expectativa racional de la tasa de inflación en t , dado el conjunto de información hasta

es la expectativa racional de la tasa de inflación en t , dado el conjunto de información hasta  .

.

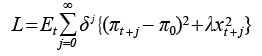

Ahora bien, si la economía está sujeta a disturbios estocásticos, el banco central minimiza la función de pérdida social de los estados presentes y futuros de la economía a su costo económico. La formalización de tal concepto es la siguiente función cuadrática de pérdida social:

|

(23) |

donde d es un factor de descuento apropiado y  es el factor de ponderación asociado a la brecha de la producción y a la tasa de inflación.

es el factor de ponderación asociado a la brecha de la producción y a la tasa de inflación.

El banco central elige la tripleta  ,

,  ,

,  , en la que están implicadas dos variables objetivo y una variable instrumento. Las primeras son el producto potencial

, en la que están implicadas dos variables objetivo y una variable instrumento. Las primeras son el producto potencial  y la tasa de inflación

y la tasa de inflación  . La minimización de la función de pérdida social está sujeta a la curva de Phillips y a la ecuación is . Sin embargo, dado que es improbable que el banco central manipule las expectativas del público, el problema se reduce a una secuencia de cálculos de dos etapas. De acuerdo con Clarida, Gali y Gertler (1999), en la primera etapa el banco central elige

. La minimización de la función de pérdida social está sujeta a la curva de Phillips y a la ecuación is . Sin embargo, dado que es improbable que el banco central manipule las expectativas del público, el problema se reduce a una secuencia de cálculos de dos etapas. De acuerdo con Clarida, Gali y Gertler (1999), en la primera etapa el banco central elige  y

y  al minimizar

al minimizar

|

(24) |

sujeto a

|

(25) |

donde  y

y  son, respectivamente,

son, respectivamente,

|

(26) |

|

(27) |

Las funciones  y

y  capturan las expectativas. La condición de primer orden del problema de optimización del banco central es

capturan las expectativas. La condición de primer orden del problema de optimización del banco central es

|

(28) |

De acuerdo con esta ecuación, la autoridad monetaria contrae la brecha del producto real cuando la tasa de inflación está por encima de su meta. El grado de reducción de  depende proporcionalmente del beneficio de la reducción de la tasa de inflación y de las preferencias del banco central por una mayor estabilidad de precios.

depende proporcionalmente del beneficio de la reducción de la tasa de inflación y de las preferencias del banco central por una mayor estabilidad de precios.

En la segunda etapa, el banco central busca la coordenada (  ,

,  ) que satisface la condición de primer orden y la curva de Phillips. Por consiguiente, al realizar algunas operaciones llegamos a

) que satisface la condición de primer orden y la curva de Phillips. Por consiguiente, al realizar algunas operaciones llegamos a

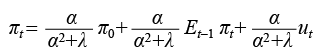

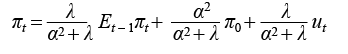

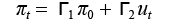

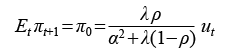

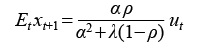

|

(29) |

Calculamos la expectativa en  para t y obtenemos

para t y obtenemos

|

(30) |

Por supuesto, esta última ecuación implica el siguiente resultado:

|

(31) |

De esta manera, si  está presente en la curva de Phillips tenemos prácticamente el mismo conjunto de ecuaciones estructurales que ya hemos analizado en este artículo. La clasificación de variables es:

está presente en la curva de Phillips tenemos prácticamente el mismo conjunto de ecuaciones estructurales que ya hemos analizado en este artículo. La clasificación de variables es:

Las ecuaciones de esta versión del modelo prácticamente son las mismas, es decir, las ecuaciones (1) (2) y (11), además de  . No obstante, no es la única diferencia. La proposición de que las expectativas de inflación del público coinciden con las metas del banco central es un resultado en este modelo, mientras que en el de la sección anterior era un supuesto.

. No obstante, no es la única diferencia. La proposición de que las expectativas de inflación del público coinciden con las metas del banco central es un resultado en este modelo, mientras que en el de la sección anterior era un supuesto.

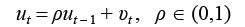

Empero, este resultado corresponde sólo al caso de que las expectativas racionales estén formadas en el periodo  con la información limitada a éste. El desenlace es distinto si se procede con la nueva curva de Phillips, la cual se especifica de la siguiente manera:

con la información limitada a éste. El desenlace es distinto si se procede con la nueva curva de Phillips, la cual se especifica de la siguiente manera:

|

(32) |

Las expectativas de inflación son concebidas en  para el periodo

para el periodo  . En este caso, la solución no trivial exige la existencia de algún proceso diferente al de ruido blanco. Por ejemplo, supóngase que el término de disturbio

. En este caso, la solución no trivial exige la existencia de algún proceso diferente al de ruido blanco. Por ejemplo, supóngase que el término de disturbio  sigue un proceso autorregresivo de primer orden:

sigue un proceso autorregresivo de primer orden:

|

(33) |

donde  es una variable aleatoria de ruido blanco. La ecuación resultante es:

es una variable aleatoria de ruido blanco. La ecuación resultante es:

|

(34) |

En consecuencia con la hipótesis de expectativas racionales, es necesario iterar la ecuación hacia adelante y conjeturar que la solución tiene el siguiente formato:

|

(35) |

Por supuesto, se desconocen estos nuevos coeficientes, pero siguiendo el método de coeficientes indeterminados podemos establecer  y

y  en términos de los parámros iniciales del modelo. Con este propósito, hay que adelantar un periodo la ecuación anterior y después aplicar el operador de expectativas:

en términos de los parámros iniciales del modelo. Con este propósito, hay que adelantar un periodo la ecuación anterior y después aplicar el operador de expectativas:

|

(36) |

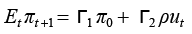

Cuando esta última ecuación se considera en (34), se llega a

|

(37) |

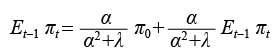

Al igualar los términos de las ecuaciones (35) y (37), tenemos

De esta manera, la solución buscada de expectativas racionales para la tasa de inflación es:

|

(38) |

Si insertamos (38) en (28), obtenemos

|

(39) |

De las ecuaciones (38) y (39) se tiene

|

(40) |

|

(41) |

Por último, despejando la tasa de interés en la nueva ecuación IS,

|

(42) |

Ahora se puede construir la regla monetaria del banco central, para lo cual se requiere sustituir (39) (40) y (41) en (42):

|

(43) |

La regla de Taylor obtenida así es, por supuesto, distinta a la de la ecuación (14), pues esta última corresponde a un conjunto de información diferente e inferior. No obstante, en cualquier caso, la regla de tasa de interés refleja las pretensiones del banco central por alcanzar sus objetivos de política económica.

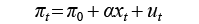

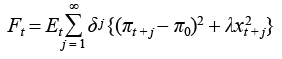

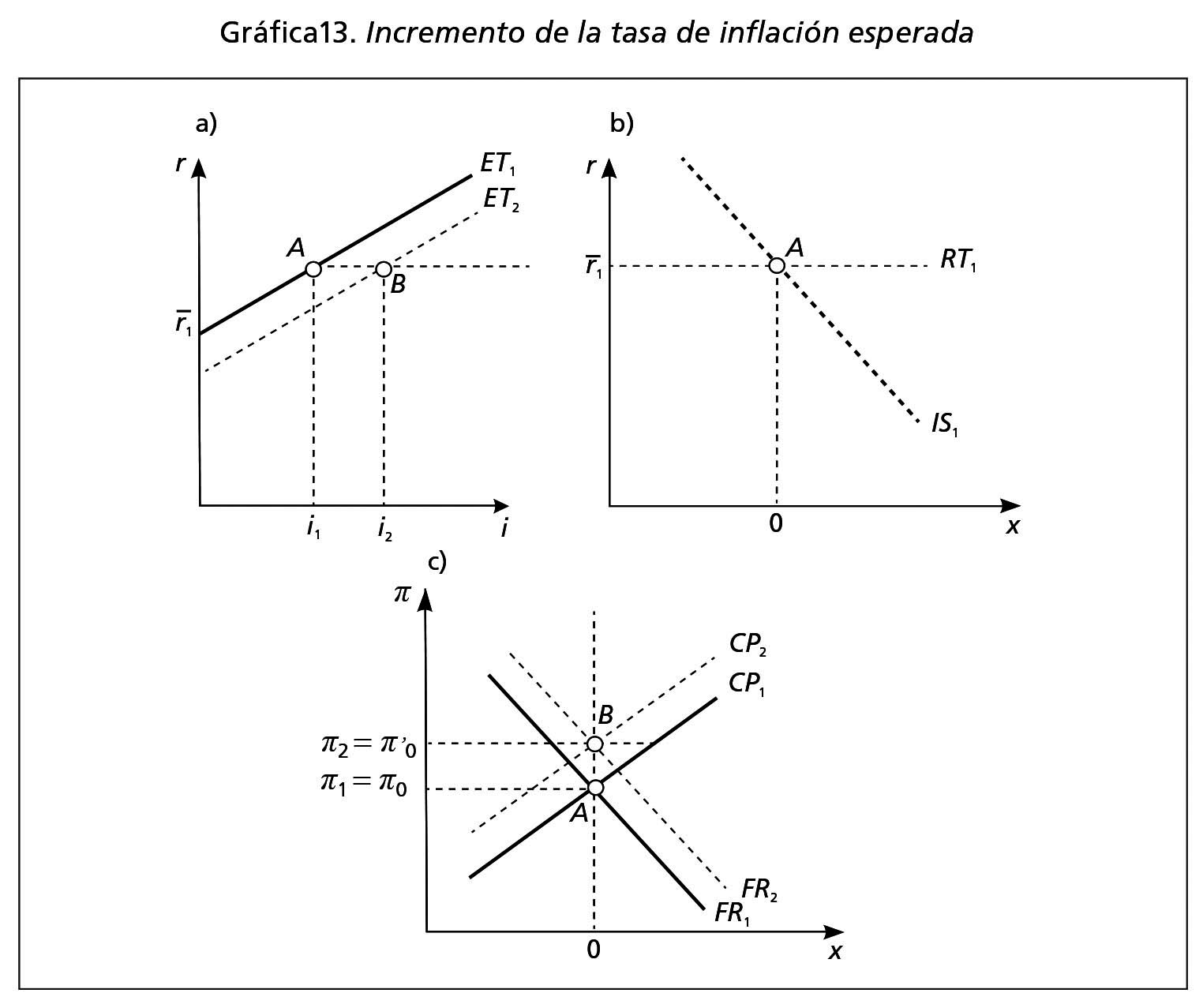

VI. La estructura temporal de la tasa de interés

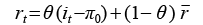

La distinción de la tasa de interés real a corto y a largo plazo es manifiesta. Hemos supuesto hasta aquí que el instrumento del banco central es la tasa de interés real de largo plazo. En la práctica, sin embargo, el instrumento de la política monetaria es la tasa de interés nominal de corto plazo. De acuerdo con Weise (2007), es posible ampliar el núcleo del modelo macroeconómico neokeynesiano agregando una estructura temporal para distinguir entre la tasa de interés de corto y la de largo plazo.

La vinculación de ambas es posible gracias al tiempo de maduración de los títulos (bonos). En este sentido, la teoría pura de las expectativas sostiene que la tasa de interés a largo plazo  de hoy es el promedio de las tasas a corto plazo vigentes y de las tasas de interés reales esperadas, es decir,

de hoy es el promedio de las tasas a corto plazo vigentes y de las tasas de interés reales esperadas, es decir,

|

(44) |

donde n es el plazo de maduración de los bonos de cupón cero. En el caso de dos periodos, la ecuación anterior se reduce a la siguiente expresión:

|

(45) |

donde  refleja el grado de inercia de las decisiones del banco central sobre la tasa de interés a largo plazo cuando dicha entidad fija la tasa de interés de descuento.

refleja el grado de inercia de las decisiones del banco central sobre la tasa de interés a largo plazo cuando dicha entidad fija la tasa de interés de descuento.

La tasa de interés real a largo plazo  es una media ponderada de la tasa de interés real vigente y de la tasa de interés real futura esperada. La tasa de interés real

es una media ponderada de la tasa de interés real vigente y de la tasa de interés real futura esperada. La tasa de interés real  es la de corto plazo y

es la de corto plazo y  es la tasa de interés real futura esperada. El análisis procede en tanto la tasa de inflación objetivo presente y futura del ban co central coinciden con la tasa de inflación esperada por parte del público para ambos periodos.

es la tasa de interés real futura esperada. El análisis procede en tanto la tasa de inflación objetivo presente y futura del ban co central coinciden con la tasa de inflación esperada por parte del público para ambos periodos.

En la gráfica 10, tenemos una representación de esta economía, incluyendo la estructura temporal de la tasa de interés. La naturaleza del equilibrio continúa siendo de carácter simultáneo. La gráfica 10.c muestra que la economía opera en sus niveles objetivos, mientras que en la gráfica 10.a, es necesario que la tasa de interés de descuento  sea fijada acorde a la tasa de interés natural

sea fijada acorde a la tasa de interés natural  ; de otra manera, la economía no podrá permanecer en la coordenada (

; de otra manera, la economía no podrá permanecer en la coordenada (  ).

).

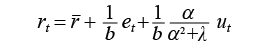

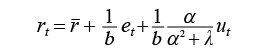

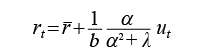

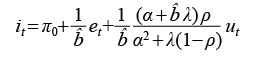

En esta perspectiva, al sustituir (45) en (14), la RT es:

|

(46) |

Las ecuaciones (14) y (46) son equivalentes y cualquiera es útil. En el caso de un impacto positivo de la demanda agregada  , por ejemplo, el banco central necesita elevar la tasa de interés real en la cuantía

, por ejemplo, el banco central necesita elevar la tasa de interés real en la cuantía  . Para lograr este incremento en la tasa de interés real, el banco central debe elevar la tasa de interés nominal

. Para lograr este incremento en la tasa de interés real, el banco central debe elevar la tasa de interés nominal  . Es decir, la tasa de interés nominal debe incrementarse en

. Es decir, la tasa de interés nominal debe incrementarse en

mayor medida que la tasa de interés real porque la ecuación (45) implica precisamente la existencia de una “transmisión imperfecta” entre la tasa de interés de corto plazo y la de largo plazo.

La estructura temporal de tasas de interés nos permite examinar los efectos de los impactos transitorios y permanentes en la demanda agregada. Este análisis lo ilustraremos a continuación.

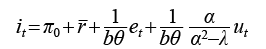

1. Impacto transitorio de la demanda agregada

Si el impacto de la demanda agregada es positivo y transitorio, tenemos el mismo resultado de la gráfica 6, excepto que es necesario anexar la curva ET para mostrar que la tasa de interés nominal a corto plazo aumenta junto con la tasa de interés real. Esto lo muestra la gráfica 11.a, donde la línea recta representa la estructura temporal de la tasa de interés. En la gráfica 11, el impacto de la demanda agregada provoca que la tasa de interés nominal aumente más que proporcionalmente de lo que lo hace la tasa de interés real. Sin embargo, el análisis de cómo el banco central reacciona es exactamente el mismo que cuando no hay distinción entre las tasas de interés de corto y de largo plazo. Es decir, el banco central neutraliza el efecto del impacto transitorio de la demanda agregada realizando acciones para que la tasa de interés nominal se eleve de  a

a  a la par del desplazamiento a la derecha de la curva IS . La tasa de inflación se desvía transitoriamente de su meta, pero las acciones del banco central a final de cuentas empujan a la economía a reposar en la coordenada (

a la par del desplazamiento a la derecha de la curva IS . La tasa de inflación se desvía transitoriamente de su meta, pero las acciones del banco central a final de cuentas empujan a la economía a reposar en la coordenada (  ). Una vez que el impacto inicial se ha disipado, entonces la tasa de interés real y la nominal retornan a

). Una vez que el impacto inicial se ha disipado, entonces la tasa de interés real y la nominal retornan a  e

e  , respectivamente.

, respectivamente.

2. Impacto permanente de la demanda agregada

Si el impacto de la demanda agregada es permanente, entonces el ajuste de la tasa de interés nominal es diferente. En este caso, si bien la economía finalmente tiende a la coordenada (  ), tal como sucede con el caso transitorio, el banco central necesita elevar la tasa de interés nominal en una menor cuantía. La explicación es la siguiente: en la gráfica 12 se supone que la tasa natural de interés aumenta de

), tal como sucede con el caso transitorio, el banco central necesita elevar la tasa de interés nominal en una menor cuantía. La explicación es la siguiente: en la gráfica 12 se supone que la tasa natural de interés aumenta de  a

a  . Este incremento provoca un cambio de posición no sólo de IS, sino también de ET, es decir, ambas curvas cambian de posición y se desplazan hacia arriba.

. Este incremento provoca un cambio de posición no sólo de IS, sino también de ET, es decir, ambas curvas cambian de posición y se desplazan hacia arriba.

Dada la pretensión de estabilizar la brecha de la producción y la tasa de inflación, el banco central busca que la tasa de interés real aumente uno a uno con el incremento de la tasa natural de interés. No obstante, como se observa en la gráfica 12.a, el banco central debe elevar la tasa de interés nominal de  a

a  . En otras circunstancias, el ajuste requerido de la tasa de interés nominal sería hasta

. En otras circunstancias, el ajuste requerido de la tasa de interés nominal sería hasta  . Como se ve, si el impacto de la demanda agregada es permanente, el banco central ajusta la tasa de interés nominal en menor proporción respecto a la tasa de interés real.

. Como se ve, si el impacto de la demanda agregada es permanente, el banco central ajusta la tasa de interés nominal en menor proporción respecto a la tasa de interés real.

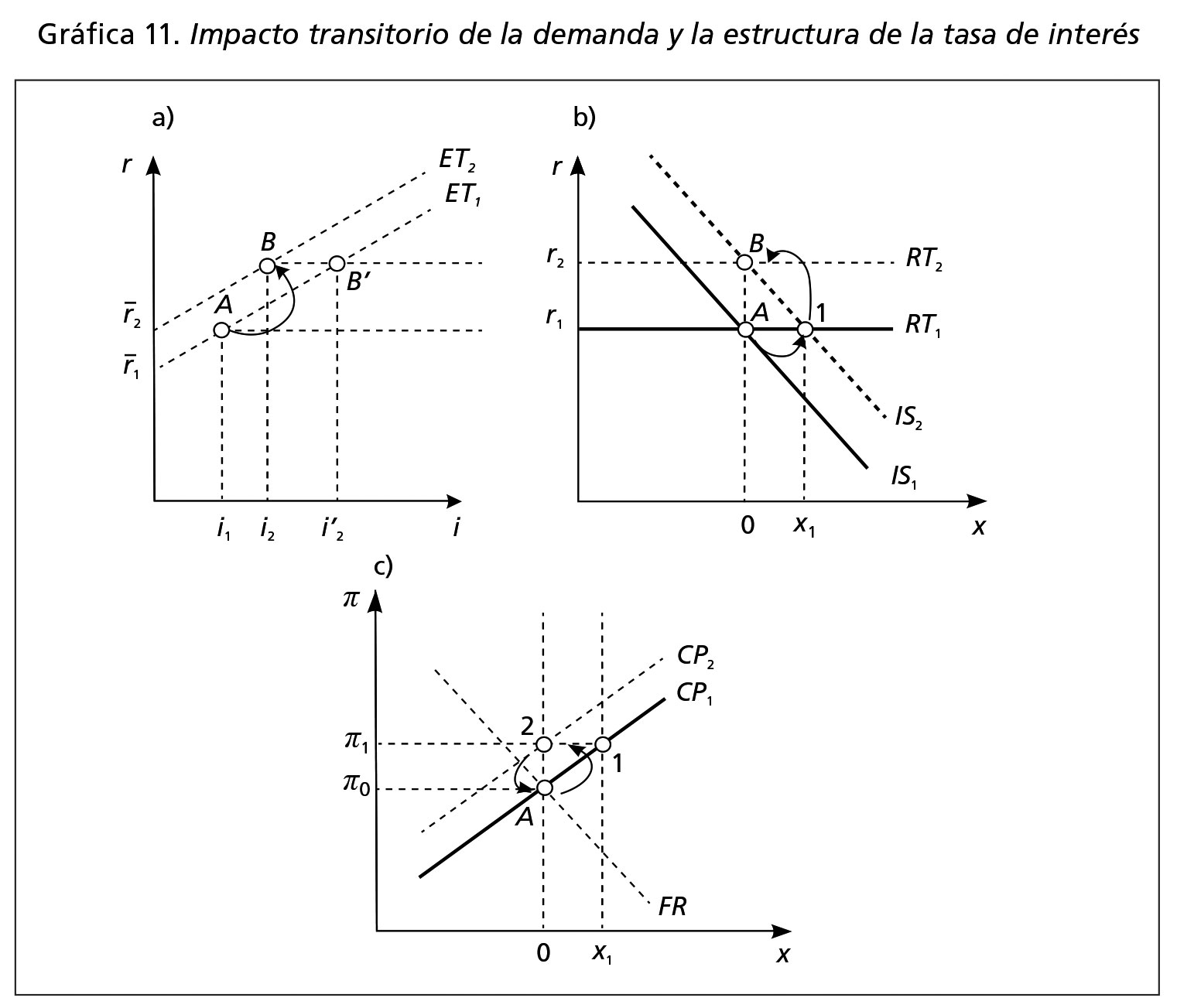

3. Incremento de las expectativas de inflación

En la gráfica 13, la situación inicial siempre es el punto A . En este modelo, se asume que  es una variable exógena. Supóngase que la tasa de inflación esperada aumenta a

es una variable exógena. Supóngase que la tasa de inflación esperada aumenta a  . Entonces, cuando se da un incremento en la tasa de inflación esperada no sólo se produce un desplazamiento de CP, sino también provoca un cambio de posición de la curva ET . La primera se desplaza hacia arriba mientras que la segunda lo hace hacia abajo. A la tasa de interés nominal inicial

. Entonces, cuando se da un incremento en la tasa de inflación esperada no sólo se produce un desplazamiento de CP, sino también provoca un cambio de posición de la curva ET . La primera se desplaza hacia arriba mientras que la segunda lo hace hacia abajo. A la tasa de interés nominal inicial  , la tasa de interés real esperada es menor, lo que implica una presión adicional sobre la tasa de inflación. El banco central necesita elevar la tasa de interés nominal a

, la tasa de interés real esperada es menor, lo que implica una presión adicional sobre la tasa de inflación. El banco central necesita elevar la tasa de interés nominal a  a fin de compensar el efecto de la tasa de inflación esperada. La tasa de interés nominal aumenta en la misma magnitud en que lo hace la tasa de inflación esperada. Si el banco central no hace este ajuste cuantitativo en la tasa de interés nominal, entonces renuncia tácitamente a alcanzar su meta, a saber, la coordenada (0,

a fin de compensar el efecto de la tasa de inflación esperada. La tasa de interés nominal aumenta en la misma magnitud en que lo hace la tasa de inflación esperada. Si el banco central no hace este ajuste cuantitativo en la tasa de interés nominal, entonces renuncia tácitamente a alcanzar su meta, a saber, la coordenada (0,  ). Como es evidente, si se guía por el principio de Taylor, elevando la tasa de interés más que proporcionalmente con relación a la tasa de inflación esperada, entonces habrá una reducción en la brecha de la producción. Sin embargo, es suficiente que el banco central eleve la tasa de interés nominal uno a uno respecto a la tasa de inflación esperada porque así lo especifica la ecuación, que es la solución del modelo para la brecha de la producción.

). Como es evidente, si se guía por el principio de Taylor, elevando la tasa de interés más que proporcionalmente con relación a la tasa de inflación esperada, entonces habrá una reducción en la brecha de la producción. Sin embargo, es suficiente que el banco central eleve la tasa de interés nominal uno a uno respecto a la tasa de inflación esperada porque así lo especifica la ecuación, que es la solución del modelo para la brecha de la producción.

Comentarios finales

En los últimos tiempos hemos sido testigos de un viraje en la conducción de la política monetaria. El esquema de ancla nominal basado en la oferta de dinero fue sustituido con un sistema de metas de inflación por muchos bancos centrales. En el modelo is/lm , el banco central no tiene metas, por lo que no es un dispositivo pertinente para entender la realidad actual. La estructura básica de ecuaciones de los neokeynesianos permite analizar el proceso de conducción de política monetaria cuando sí existen metas de inflación. En tal marco, la autoridad monetaria tiene como instrumento principal la tasa de interés nominal de corto plazo, por lo que la oferta monetaria se vuelve endógena al sistema económico. Esta característica, que es un rasgo peculiar, ha sido cuestionada por muchos economistas poskeynesianos. Empero, en este asunto, los dos enfoques coinciden: el dinero es endógeno.

El análisis de los neokeynesianos tiene sus propios desafíos. Uno de ellos es destacar el papel de las expectativas de inflación en el análisis de la política monetaria. En este artículo se hace hincapié no sólo en la intuición sino también en la formalización de las expectativas estáticas y racionales. El último esquema es particularmente idóneo para un banco central que procura minimizar la función de pérdida social. No tiene sentido considerar expectativas estáticas si aquél considera la información a futuro, es mejor proceder de una vez con expectativas racionales.

Cuando el banco central diseña una regla monetaria, pretende garantizar sus objetivos de política económica. Empero, hay dos cuestiones implícitas: 1) el papel de la tasa de interés nominal y de la tasa de interés real, y 2) la información de que dispone el banco central. En lo que se refiere al primer punto, el instrumento es la tasa de interés nominal y no la real. La tasa de interés real a corto plazo es más bien una variable operativa. Por supuesto, la tasa de interés real a largo plazo se relaciona con la tasa de interés nominal a corto plazo. Si el banco central fija esta última, tiene que incorporar en sus decisiones las expectativas de inflación y cualquier contingencia de disturbios de la demanda y de la oferta agregadas. En este sentido, la incorporación de la estructura temporal de la tasa de interés al análisis del modelo básico de los neokeynesianos permite comprender algunas cuestiones reales.

Con relación al segundo punto, si el banco central tiene limitaciones de información es porque sólo observa un subconjunto de variables agregadas importantes. La minimización de la función de pérdida social no es posible. En este caso, la conducción de la política monetaria se sustenta en la experiencia y la habilidad de los banqueros centrales. El diseño de una regla monetaria es sólo una referencia para las acciones del banco central frente a los impactos de la demanda y la oferta agregadas.

El modelo algebraico expuesto en este artículo se puede concebir como una justificación teórica de la regla empírica de política monetaria, a la que Taylor (1993) contribuyó. Empero, no existe una regla monetaria única, sino más bien una familia de reglas de tasas de interés. La estándar se basa en tres variables (inflación, brecha de la producción y meta de inflación), pero su formulación se expresa también en términos de los impactos de la demanda y la oferta agregadas. La regla monetaria se construye al pretender que la tasa de interés (variable endógena) dependa únicamente de variables exógenas. La naturaleza del modelo de tres ecuaciones es un factor para obtener determinadas proposiciones. Sin embargo, no está garantizada la convergencia de la tasa de inflación observada con la tasa de inflación objetivo. Éste es un asunto que deberá examinarse en cada variante del modelo de tres ecuaciones de los neokeynesianos.

La regla de Taylor ha sido analizada en otros contextos, por ejemplo, McCallum y Nelson (1999), King (2000) y Woodford (2003). El nivel de exigencia matemática de esos artículos está más allá del presente texto, sin embargo, hay otros trabajos que de alguna manera facilitan su comprensión. No obstante, y esto es lo que hay destacar, de acuerdo con Fontana y Setterfield (2010), el modelo de tres ecuaciones ( is , curva de Phillips y regla monetaria) de los neokeynesianos está ganando espacio en los libros de texto de macroeconomía. A nuestro parecer, es el dispositivo más idóneo en la actualidad de los bancos centrales. El presente artículo es un tributario más de las muchas propuestas que hay en la literatura sobre el tema de la conducción de la política monetaria.

Referencias bibliográficas

Ball, Laurence (1999), “Efficient Rules for Monetary Policy”, International Finance, 2 (1), pp. 63-83.

Bofinger, Peter; Maye, Eric, y Wollmershäuser, Timo (2006), “The bmw Model: A New Framework for Teaching Monetary Economics”, Journal of Economic Education, 37 (1), pp. 98-117.

Carlin, Wendy, y Soskice, David (2005), “The 3-Equation New Keynesian Model: A Graphical Exposition”, Contributions to Macroeconomics, 5 (1), pp. 1-38.

Chu, Victorio, y Nekane, Márcio, (2001), “Credit Channel without the lm Curve”, Working Papers Series 20, Banco Central Do Brasil, pp. 1-21

Clarida, Richard; Gali, Jordi, y Gertler, Mark (1999), “The Science of Monetary Policy: A New Keynesian Perspective”, Journal of Economic Literature , 37 (4), pp. 1661-1707.

Fontana, Giuseppe, y Setterfield, Mark (2010), Macroeconomic Theory and Macroeconomic Pedagogy , Great Britain, Palgrave Mcmillan.

Guest, Ross (2002), “A Simulation Approach to the Taylor-Romer of Macroeconomic Stabilisation Policy”, Computers in Higher Education Economics Review, 15 (1), pp. 1-7.

Goodfriend, Marvin, y King, Robert (1997), “The New Neoclassical Synthesis and the Role of Monetary Policy”, en Ben Bernanke y Julio Rotemberg (eds.), nber Macroeconomics Annual 1997 , Cambridge, Mass., mit Press, pp. 231-282.

Kerr, William, y King, Robert (1996), “Limits on Interest Rate Rules in the is Model”, Federal Reserve Bank of Richmong Economic Quarterly, 82 (2), pp. 47-75.

King, Robert (2000), “The New is-lm Model: Language, Logic, and Limits”, Federal Reserve Bank of Richmond Economic Quarterly , 86 (3), pp. 45-103.

Krugman, Paul (1998), “It’s Baaack: Japan’s Slump and the Return of the Liquidity Trap”, Brookings Papers on Economic Activity, 2, pp. 137-205.

McCallum, Bennet., y Nelson, Edward (1999), “An Optimizing is-lm Specification for Monetary Policy and Business Cycle Analysis”, Journal of Money, Credit, and Banking , 31 (3), pp. 296-316.

Romer, David (2000), “Keynesian Macroeconomics without the lm Curve”, Journal of Economic Perspectives, 14 (2), pp. 149-169.

Setterfield, Mark (2006), “Macroeconomics without the lm Curve: An Alternative View”, documento de trabajo, Department of Economics, Trinity College, pp. 1-34.

Svensson, Lars (1997), “Inflation Forecast Targeting: Implementing and Monitoring Inflation Targets”, European Economic Review , 41 (6), pp. 1111-1146.

Taylor, John B. (1993), “Discretion versus policy rules in practice”, Carnegie-Rochester Conference Series on Public Policy, 39 (1), pp. 195-214.

(2000), “Teaching Modern Macroeconomics at the Principles Level”, The American Economic Review , 90 (2), pp. 90-94.

(2000), “Teaching Modern Macroeconomics at the Principles Level”, The American Economic Review , 90 (2), pp. 90-94.

Turner, Paul (2006), “Teaching Undergraduate Macroeconomics with the Taylor-Romer Model”, International Review of Economics Education, 5 (1), pp. 73-82.

Walsh, Carl (2002), “Teaching Inflation Targeting: An Analysis for Intermediate Macro”, Journal of Economic Education, 33 (4), pp. 333-346

(2010), Monetary Theory and Policy , Cambridge, Mass.,The mit Press.

(2010), Monetary Theory and Policy , Cambridge, Mass.,The mit Press.

Weise, Charles (2007), “Simple Wicksellian Macroeconomic Model”, The be Journal of Macroeconomics, 7 (1), pp. 1-23.

Wicksell, Knut (1898), Interest and prices, Mises Institute Student Series, ny, Sentry Press New York.

Woodford, Michael (2003), Interest and Prices: Foundations of a Theory of Monetary Policy, Princenton, Princeton University Press.

Romer (2000), Taylor (2000), Chu y Nekane (2001), Guest (2002), Walsh (2002), Carlin y Soskice (2005), Setterfield (2006) y Turner (2006) son ejemplos de artículos de nivel intermedio. La literatura incluye también otra clase de textos, de nivel avanzado, como Kerr y King (1996), Goodfriend y King (1997), Svensson (1997), Ball (1999), Clarida, Gali y Gertler (1999)

y King (2000).

El choque permanente en la demanda agregada proviene de la tasa natural  y el transitorio de la variable aleatoria

y el transitorio de la variable aleatoria  .

.

Este impacto positivo de la demanda agregada puede ser el resultado de un incremento en la tasa natural de interés.

La nuev a is y la nueva curva de Phillips se basan en la optimización dinámica. De acuerdo con McCallum y Nelson (1999), King (2000), Woodford (2003) y Walsh (2010), ambas especificaciones son deducciones de la ecuación de Euler.

En sentido estricto no se toma en cuenta la presencia de la tasa natural de Wicksell en la ecuación (20); de otra manera, sería  .

.

Un bono de cupón cero es aquel que no paga intereses periódicamente, sino más bien la totalidad de los intereses se percibe justamente al momento de la amortización. De esta manera, existe una diferencia entre el valor por el que se amortiza y el precio de adquisición del bono.

De acuerdo con la teoría pura de expectativas, si los agentes son neutrales al riesgo y si no hay segmentación de mercados ni hay costos de transacción, entonces la tasa de interés de largo plazo es un promedio de las tasas de interés de corto plazo.

, la brecha de la producción

en esta ecuación es una función negativa de la diferencia entre la tasa de interés real

y la tasa de interés natural

. La brecha de la producción real se define como la diferencia entre la producción real y la natural, es decir,

, donde

es el producto real, mientras que

es el producto natural. Es menester observar que la tasa de interés real

es una tasa de interés real de largo plazo, lo que es conspicuo, ya que la caracterización ordinaria de IS está especificada en términos de una tasa de interés real de corto plazo, a saber:

.

se relaciona positivamente con la brecha de la producción

, dados la expectativa de inflación

y el impacto de la oferta agregada

. Los impactos de la demanda y la oferta agregadas, es decir, tanto

como

, son variables aleatorias o “ruido blanco”.

son estáticas.

al siguiente periodo

El modelo, de esta manera, incluye la inflación inercial.

con un valor igual al de la tasa natural de interés

y 2) que la tasa de inflación buscada por parte del banco central

coincide con las expectativas de inflación del público

.

(punto A sobre la curva IS ) con un valor justamente igual a la tasa natural de interés

. La brecha de la producción

se proyecta sobre la curva de Phillips (punto A sobre CP ), por lo que es posible calcular la tasa de inflación

. La tasa de inflación se calcula de manera residual porque el banco central determina la brecha del producto real

en concordancia con su meta de inflación

.

. En esta situación, la tasa de interés real estará por debajo de la tasa natural de interés

. En la gráfica 2.a, la economía pasa de A a B sobre IS y la brecha de la producción se torna positiva

. En la gráfica 2.b, CP1 cambia de posición a CP2 y después a CP3 tan pronto como

y

, etcétera. El desplazamiento de CP se debe a la inflación inercial, ya que el proceso de ajuste de los precios implica

. Evidentemente, esto es una consecuencia de una revisión al alza de las expectativas de inflación por parte del público. El proceso continúa de manera indefinida y la actividad económica se posiciona por encima del producto natural a tasas de inflación cada vez mayores.

es que el banco central vuelva a fijar la tasa de interés real en su nivel natural, es decir,

, donde

es algún lapso futuro en el que el banco central realiza el ajuste apropiado en la tasa de interés.

a

a la tasa de interés real

(de A a B en IS1 e IS2) genera una tasa de inflación

superior a la esperada

. La revisión de la expectativas de inflación desemboca otra vez en un proceso inflacionario desestabilizador (gráfica 3.b). Sin embargo, el banco central podría contrarrestar el impacto de la demanda agregada elevando la tasa de interés real

.

(punto C de la gráfica 3.a) permite a la economía regresar al producto natural y a la tasa de inflación objetivo (punto A de la gráfica 3.b). 3 Por supuesto, por algún tiempo, la tasa de inflación está por encima de la meta, empero, el proceso de alta inflación se revierte, de manera que la curva de Phillips se estabiliza al nivel que corresponde a la posición de CP1 y a la brecha de la producción

.

.4

y el banco central no cambia su política de tasa de interés real, entonces

sería una variable determinista. Es decir, la ecuación (5) es un proceso estocástico de raíz unitaria con deriva. En estos casos, por iteración, llegamos a la siguiente ecuación:

es la varianza de

para toda t . La media de este proceso estocástico es una tendencia estocástica

; además, es un proceso no homoscedástico. Las acciones discrecionales del banco central sobre la expectativa de la tasa de inflación serán permanentes, puesto que se trata de un proceso no estacionario.

es la varianza del impacto de la demanda agregada. Es decir, la media de la brecha de la producción es cero y, además, es un proceso homoscedástico.

no se encuentra en la solución de esta variable (ecuación 7). El sentido de este resultado es que el banco central puede neutralizar completamente cualquier impacto de la oferta agregada sobre la brecha de la producción, pero no controlar sus efectos sobre la tasa de inflación.

y

confirman los resultados intuitivos para el choque monetario, el choque de demanda agregada y el choque deflacionario. En el caso del impacto monetario, éste se puede atenuar siempre que el banco central fije la tasa de interés real igual a la tasa de interés natural,

. De otra manera, cuando el banco central actúe discrecionalmente sobre la tasa de interés real, la brecha de la producción tendrá una media diferente de cero.

denota las expectativas de inflación por parte del público. Se supone que

es conocida y que, además, coincide con el objetivo del banco central.

y 0 denotan las metas del banco central para la tasa de inflación y la brecha de la producción, respectivamente, entonces una representación algebraica apropiada de la función de pérdida social del banco central es

es el parámetro de preferencia. Si

= 0 , entonces al banco central sólo le importa la inflación y si

, entonces le interesa únicamente estabilizar las fluctuaciones de la producción. En estas circunstancias, la conducción de la política monetaria consiste en un proceso de dos etapas:

es el multiplicador de Langrage. La condición de primer orden de la minimización se expresa de la siguiente manera:

se obtiene de las ecuaciones (8) y (11):

de la demanda agregada, desde luego, concluimos que el banco central tiene la capacidad de contrarrestar cualquier cambio de dicho disturbio sobre la brecha de la producción

y la tasa de inflación

. El sistema económico es estable y comparable con el analizado en las secciones anteriores. La solución para la última variable endógena implica la construcción de una regla monetaria para la tasa de interés. Esta regla monetaria es óptima y se deduce algebraicamente al insertar la fr (ecuación 12) en la ecuación is (1):

como una función positiva de la tasa natural de interés

y de los impactos de la demanda y la oferta agregadas,

, y

.